Краткий анализ конъюнктуры рынка стекла в СНГ

ПОТРЕБЛЕНИЕ СТЕКЛА В МИРЕ С 80-Х ГОДОВ ПРОШЛОГО СТОЛЕТИЯ

ДО 2006 ГОДА

Валовой общественный продукт в мире рос в среднем по 4,0-4,5% в год; производство

всех видов стекла росло 6,7-7,0% в год.

Производство листового стекла на душу населения в 2004 году составило:

в США и Западной Европе 14-16 кг, в Юго-Восточной Азии 16-18 кг, в России

10 кг, В Украине 3,5-4,0 кг.

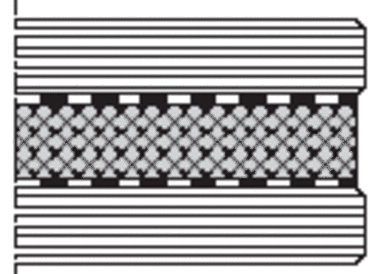

В странах Западной Европы, США, Канаде, Японии 90-95% базового стекла,

т.е. стекла, полученного непосредственно на флоат-линиях, перерабатывается

в стеклопакеты, стекло с покрытиями (декоративными, солнцезащитными, теплозащитными,

энергосберегающими, самоочищающимися), безопасное стекло (многослойное,

закаленное), противопожарное. Доля продаж стекол с покрытиями в мире с

1995 по 2003 год возросла с 8 до 23%.

В России перерабатывается не более 40-50% базового стекла, в Украине 25-30%.

В других странах СНГ, производящих флоат-стекло (Белоруссия, Киргизия,

Узбекистан), несмотря на то, что климатические условия требуют нового

остекления (энергосберегающего и солнцезащитного), нового производства

практически нет.

ПРОИЗВОДСТВО И ПОТРЕБЛЕНИЕ ЛИСТОВОГО СТЕКЛА В РОССИИ

Предприятий, обладающих мощностями по производству листового стекла в

России 18; из них действующих 8, восточнее Урала действующих мощностей

по производству листового стекла нет.

В 2002 году произведено флоат-стекла 85 млн. м2 в условном 4-х миллиметровом

исчислении (использовано 127,1 млн. м2), в 2003 году — 130 млн. м2 (использовано

143 млн. м2), в 2004 году — 135 млн. м2 (использовано 152 млн.м2), в 2005

году — 155 млн. м2 (использовано 177,6 млн. м2), в 2006 произведено 165

млн. м2 (использовано 200 млн. м2). По устаревшей технологии Фурко произведено

в 2004 году — 15 млн. м2 в 2005, 2006 годах 8,4 млн. м2, в 2003 году —

30 млн. м2. Технология Фурко морально и физически устарела (срок службы

оборудования 30—40 лет), себестоимость стекла выше, а качество несравненно

ниже флоат-стекла, стекло непригодно для промпереработки. Таким образом,

в самые ближайшие годы (может быть год-два) следует ожидать полного вывода

систем Фурко.

Сводные данные по производству и потреблению листового стекла в России

представлены в таблице 1. Как видно из данных, быстрее всего растет производство

продуктов переработки флоат-стекла.

В ближайшие годы планируется дальнейшее расширение ремонта жилья, расширение

масштабов сноса жилья, строительства нового жилья. Кроме того, подъем

экономики сопровождается ростом промышленного строительства, следует

также отметить, что существующая статистика учитывает только жилищное

строительство. Не учитываются офисные здания, центры спорта, досуга,

торговые центры, реконструкция и ремонт нежилого фонда. По данным Госстроя

РФ, общий объем неучтенного жилья и незавершенного строительством жилья

составляет до 40%. По тому же источнику в 1999-2003 годах появилось

17 млн. неучтенных единиц недвижимости. Дома построены, но не сданы.

В этом случае налог не платится! В 2004 году рост объемов строительства

в среднем по России составил 13,7%, а к 2010 году он удвоится.

Стекло листовое используется: в строительстве около 70%, на остекление

автомобилей и других транспортных средств около 25%, зеркала, мебель,

торговое оборудование, реклама и др. — 5%.

Рост потребления стекла в строительстве в 2004-2006 гг 12% в год, мебельной,

автомобильной промышленности прироста нет. К 2010 году ожидается прирост

на 70-80 млн. м2 в год, что соответствует 4-5 крупным флоат-линиям. Исходя

из тенденции увеличения площади остекления, как по логике развития архитектурных

форм во всем мире, так и с появлением солнцезащитного и энергосберегающего

стекла, стеклопакетов, эта оценка представляется не чрезмерно оптимистичной.

Таблица 1. Производство, импорт, экспорт и потребление листового стекла

(в условном 4-х мм исчислении)

|

|

2001 г.

|

2003 г.

|

2004 г.

|

2005 г.

|

2006 г.

|

|||

|

млн. м2

|

%

|

млн. м2

|

%

|

млн. м2

|

%

|

млн. м2

|

млн. м2

|

|

| Производство тянутого стекла |

31,1

|

|

30,1

|

|

15,2

|

|

8,4

|

8,4

|

| Экспорт |

3,7

|

3,6

|

4,8

|

4

|

4

|

|||

| Импорт |

1,3

|

0

|

0

|

0

|

0

|

|||

| Потребление, всего, в том числе: |

28,7

|

100

|

26,5

|

100

|

10,4

|

100

|

4,4

|

4,4

|

|

|

12,2

|

42,5

|

6

|

22,6

|

1,5

|

14,4

|

0

|

0

|

|

|

5,5

|

19,3

|

10

|

37,77

|

4,7

|

45,2

|

2,4

|

2,4

|

|

|

4,5

|

15,6

|

0

|

0

|

0

|

0

|

0

|

|

|

|

6,5

|

22,6

|

10,5

|

39,6

|

4,2

|

40,4

|

2

|

2

|

| Производство флоат-стекла |

87,4

|

|

130,4

|

|

135

|

|

155

|

165

|

| Экспорт |

14

|

10

|

10

|

10

|

12

|

|||

| Импорт |

10,3

|

23,0

|

27,0

|

32,6

|

47

|

|||

| Потребление, всего, в том числе: |

83,7

|

100

|

143,4

|

100

|

152,0

|

100

|

177,6

|

200

|

|

|

51,5-52,0

|

61,8

|

101,2

|

66,5

|

125

|

70,4

|

136

|

150

|

|

|

18,0-20,0

|

21,5-23,9

|

35,0

|

28,68

|

43,0

|

24,2

|

45

|

38

|

|

|

0,5-1,0

|

0,9

|

2,7

|

1,77

|

3,8

|

2,1

|

5

|

5

|

|

|

1,0-1,5

|

1,5

|

1,7

|

1,11

|

1,9

|

1,1

|

2

|

2

|

|

|

8,0-10,0

|

10,7

|

2,8

|

1,84

|

3,9

|

2,2

|

7

|

5

|

РЫНОК ЛИСТОВОГО СТЕКЛА И ПРОДУКТОВ ЕГО ПЕРЕРАБОТКИ

В РОССИИ

Объем потребления листового стекла и продуктов его промышленной переработки

приведены в таблице 2. В этой таблице и далее в строке «Первичное прокатное

стекло» учтено потребление узорчатого и армированного стекла, выпускаемых

методом проката. «Первичное» прокатное стекло практически не поступает

конечному потребителю без промышленной переработки.

РЫНОК СТРОИТЕЛЬНОГО СТЕКЛА В РОССИИ

Развитие рынка строительного стекла определяется несколькими факторами:

Учитывая, что строительство в стране быстро развивается (прирост на 5-12%, в 2004-2007 гг темпы роста на уровне 12-14%), появляются новые области применения стекла в строительстве (остекление балконов и лоджий, крыш, полов), увеличиваются площади остекления, растет и потребление стекла в строительстве, особенно продуктов его промышленной переработки (стекол с покрытиями, закаленных стекол, многослойных стекол, стеклопакетов).

По оценкам специалистов на строительство и ремонт жилья расходуется в настоящее время примерно 51,4% листового стекла, на строительство и реконструкцию объектов нежилого назначения — 10-13%, на строительство и реконструкцию промышленных объектов — 8-10% от общего объема листового стекла, используемого в строительстве. При этом отношение площади остекления к площади пола в жилых зданиях различных серий колеблется от 0,2 до 0,3 (в среднем 0,25), в других зданиях и сооружениях — 0,2-1,0 (в среднем 0,4).

ТАБЛИЦА 2. Потребление листового стекла и продуктов его переработки

в России в 2002-2006 гг. (млн. м2 при условной толщине 4 мм)

|

|

Годы

|

||||

|

2002

|

2003

|

2004

|

2005

|

2006

|

|

| Первичное вертикально-вытянутое стекло |

30,2

|

30,1

|

1,5

|

8,4

|

8,4

|

| Первичное прокатное стекло |

1,7

|

2,0

|

3,5

|

3,3

|

3,2

|

| Термополированное стекло |

127,1

|

143,0

|

152,0

|

177,6

|

200

|

| Промышленно-переработанное, в том числе: |

91,3

|

120,6

|

135,8

|

145

|

155

|

|

|

38,3

|

46,6

|

47,2

|

45

|

45

|

|

|

20,3

|

26,0

|

32,1

|

42

|

45

|

|

|

4,7

|

7,0

|

8,3

|

12

|

15

|

|

|

2,4

|

2,7

|

2,6

|

5

|

5

|

|

|

25,6

|

38,3

|

45,6

|

62

|

70

|

РЫНОК АВТОМОБИЛЬНОГО СТЕКЛА

Рынок автомобильного стекла в основном определяется двумя факторами:

В настоящее время автомобильная промышленность России потребляет многослойные стекла (так называемый «триплекс» — лобовые стекла), закаленные стекла (боковые и задние стекла) и зеркала, которые изготавливаются из термополированного стекла на стекольных заводах или предприятиях промышленной переработки стекла. Непосредственно листовое стекло на автомобильные заводы или авторемонтные предприятия не поступает. Данные по потреблению автомобильного стекла приведены в таблице 3. В строке «термополированное стекло» указано количество листового стекла, использованное для изготовления автомобильных стекол с учетом отходов при производстве.

Следует отметить, что производство автомобильного стекла в России уже в 2003 году превысило уровень 1990 года.

ТАБЛИЦА 3. Потребление листового стекла и продуктов его переработки

в автомобильной промышленности России в 2006 году (млн. м2 при условной

толщине 4 мм)

|

|

Поставки стекол на автозаводы

|

Вторичный рынок

|

||

|

легковые

автомобили |

прочий

автотранспорт |

легковые

автомобили |

прочий

автотранспорт |

|

| Первичное вертикально-вытянутое стекло | ||||

| Первичное прокатное стекло | ||||

| Термополированное стекло, в том числе: |

11,3

|

5,1

|

18,8

|

8,4

|

|

|

||||

| Промышленно-переработанное, в том числе: |

8,5

|

3,8

|

14,1

|

6,3

|

|

|

6,3

|

2,9

|

9,4

|

4,4

|

|

|

2,1

|

0,9

|

4,2

|

1,8

|

|

|

||||

|

|

0,1

|

0,02

|

0,5

|

0,1

|

|

|

||||

ПРОИЗВОДСТВО ТЕРМОПОЛИРОВАННОГО СТЕКЛА В РОССИИ

В 2004-2006 ГОДАХ

Флоат-технология производства листового стекла реализована на ОАО «Саратовстройстекло»,

ОАО «Салаватстекло», ОАО «Борский стекольный завод», Опытном заводе

ОАО «Саратовский институт стекла» (с весны 2005 года на заводе «Главербель-Клин»

и с зимы «Пилкингтон-Раменское»). Производственные мощности этих предприятий

загружены практически полностью. В последнее время предприятия проводят

большую работу по техническому перевооружению производства.

На ОАО «Борский стекольный завод» в 2000 г. после холодного ремонта

и модернизации была пущена линия (Glaverbel, Бельгия) по производству

листового полированного стекла, в 2002 г. проведена модернизация второй

линии по производству полированного стекла.

ОАО «Саратовстройстекло» и ОАО «Салаватстекло» оснащены отечественными

флоат-линиями. ОАО «Саратовстройстекло» провел реконструкцию своих флоат-линий

в 2002-2003 годах. ОАО «Салаватстекло» в 2005-2006 годах планирует реконструкцию

двух линий по производству полированного стекла.

На Опытном заводе ОАО «Саратовский институт стекла» действует полупромышленная

флоат-линия мощностью 6 млн. м2 в год, на которой производится светотеплопоглощающее

стекло, окрашенное в массе, по количеству допускаемых дефектов внешнего

вида, соответствующее марке М2 ГОСТ 111-2001, и архитектурно-строительное

стекло.

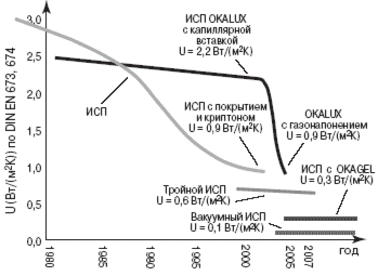

ЭНЕРГОСБЕРЕГАЮЩИЕ АСПЕКТЫ ОСТЕКЛЕНИЯ

В Украине и в России расход тепла на отопление жилища в среднем 550

кВт.час/м2.

В Швеции, Финляндии — близких по климату к России странах — 120-150

кВт.час/м2. По новому СНиП И-3-79 устанавливает норму расхода тепла

на отопление до 170 кВт.час/м2.

Принято, что потери тепла через оконные проемы составляет 50% общих

потерь.

По нашим оценкам при оснащении жилого здания современными окнами на

базе стеклопакетов со стеклами с низкоэмиссионными (энергосберегающим)

покрытием стоимость квадратного метра жилья возрастает на 0,5-1,5%.

Это значительно ниже роста цен на жилье, который в разных регионах составляет

15-35% в год.

В то же время потери тепла через оконные проемы сокращаются на 60%.

В странах Западной Европы (Германия, Швеция, Финляндия, Дания, Норвегия

и др.) энергосберегающее остекление применяется в законодательном порядке

под надзором государства.

Производство листового стекла В Украине и странах

СНГ

В Украине в настоящее время действуют две системы вертикального вытягивания

— в Константиновке и во Львове. Суммарная мощность этих заводов составляет

8-10 млн. м2 стекла в год. Здесь и далее в 4-х мм исчислении. На Лисичанском

заводе имеются две флоат-системы листового стекла. На одной системе

установлена линия мощностью 160 т в сутки с шириной ленты 2 м, на второй

системе установлены две спаренные лини суммарной мощностью 360 т в

сутки с шириной ленты 1,5 м.

При такой ширине ленты невозможно производить стекло европейского стандарта

и ограничено производство витринного и автомобильного стекла. Потери

стекла при раскрое на наиболее употребительные форматы (1,6 Ч 1,3;

1,6 Ч 2,5 и т.п.) значительно выше, чем при европейских форматах, прежде

всего 3,2 Ч 6 (джамбо). Производство флоат-стекла можно оценить в 12,7

млн. м2. Поставки листового стекла с Лисичанского стекольного завода

«Пролетарий» в Россию составляют порядка 2,5-3 млн. м2 в год.

В перспективе освоение флоат-системы на втором Лисичанском заводе (бывшем

Мехстеклозаводе).

Значительное развитие в последние годы получила промпереработка стекла.

Стекол с энергосберегающими покрытиями производится около 0,2 млн.

м2.

На Бучанском заводе работает линия производства прокатного стекла производительностью

70 т/сутки с шириной ленты 1,2 м. Мощность системы 1,2 млн. м2.

В Белоруссии на Гомельском стекольном заводе работает флоат-система

проектной мощностью 800 т/сутки. Коэффициент загрузки системы 0,75-0,81.

Таким образом, фактический выпуск стекла составляет 14,5-15,5 млн. м2

в год. На заводе установлена линия триплекса мощностью 0,3 млн. м2 в

год. Экспорт стекла из Белоруссии составляет в Россию около 6-7 млн.

м2, в Украину 2-3 млн. м2.

В Узбекистане, г. Фергана, работает флоат-линия мощностью 200 т/сутки.

В Туркмении, в г. Ашгабаде, работает 3-х машинная система вертикального

вытягивания.

В Азербайджане, г. Сумгаит, восстановлена 2-х машинная система вертикального

вытягивания с прямоточной ванной стеклованной печью.

В Киргизии, г. Токмак, работает флоат-система мощностью 600 т/сутки

(14,5 млн. м2 стекла). Система восстановлена в основном по старому проекту,

но оснащена системой финишных операций фирмы «Гренцебах» (Германия).

Важнейшими экспортерами стекла в страны СНГ и Прибалтики являются: Польша,

Финляндия, Чехия, которые представлены фирмами Главербель (Бельгия),

Пилкингтон (Англия), Гардиен (США), Сен-Гобен (Франция).

В восточные регионы России идут значительные поставки листового стекла

из Китая.

Производство стеклотары

В СССР производилось 1,1 млрд. стеклянной в 0,5 л. исчислении. На протяжении

последних 5-лет в России наблюдается устойчивый рост рынка пищевой стеклотары.

Так, в период с 2001 по 2005-й среднегодовые темпы роста этого рынка

составили 17-22%. По состоянию на 2006 год объем потребления пищевой

стеклянной тары в России оценивается в 9,5-10,0 млрд. изделий в 0,5

л. эквиваленте (по оценкам британской инвестиционной компании ACM Ltd,

емкость рынка стеклянной тары составляет 12-15 млрд. бутылок в год),

основными потребителями стеклотары являются производители пива, ликероводочной

продукции, вина, шампанского, слабоалкогольных и безалкогольных напитков,

а также консервированных пищевых продуктов. Дополнительный спрос на

пищевую стеклотару формируется в результате увеличения доли стеклянной

упаковки и снижения использования оборотной тары.

На Российском рынке представлено несколько крупнейших производителей

пищевой стеклотары.

1. Турецкая компания Sise Came Fabricalari — владелец расположенных

во Владимирской области предприятий ОАО «Покровский стекольный завод»

и ООО «Русджам» охватывает 10% российского рынка.

2. Русско-Американская группа компаний РАСКО: Анопинский завод (Владимирская

область), Воронежский стеклотарный завод, ООО «РАСКО-ЗСтЗ» (Запрудня),

ООО «РАСКО-Менеджмент». Занимает около 8% рынка. Поставляет тару для

ЗАО «Пивоварня Москва Эфес», ООО «Калужская пивная компания», компания

«Пивоварни Ивана Таранова» и др.

3. Бывший холдинг РКМ: завод «Кавминстекло» (Ставропольская область),

Камышинский (Волгоградская область) и Смоленский стекольный заводы.

Занимают около 10% рынка.

4. Группа предприятий ОСТ: завод в Кингисеппе Ленинградской области

(300 млн. бутылок в год). После запуска второй очереди завода в начале

2004 г. его мощность составляет 600 млн. бутылок в год. Проектируется

завод в Рузаевке (Мордовия), после запуска которого суммарная мощность

обоих заводов «Веда-Пак» составит 1200 млн. бутылок в год. «Веда-Пак»

поставляет стеклотару, в частности, «Московскому заводу «Кристалл»,

«Столичному Тресту», «ОСТ-АЛКО», «ЛИВИЗу», «Полюстрово», «Пивоваренной

компании «Тинькофф». В состав петербургского холдинга «Веда» входят

водочный завод ЗАО «Веда». Фабрики стеклотары «Веда-Пак» производят

до 7% российской стеклотары. Новосибирский завод «Экран», вложив в последнее

время более 55 млн. долл. США в модернизацию бутылочного производства,

скоро может стать региональным лидером в производстве стеклотары. В

2002 г. завод выпустил 170 млн. стеклобутылок. К 2006 г. объем производства

должен возрасти почти в 4 раза и достигнуть 650 млн. шт. это составит

половину сегодняшних потребностей всего Сибирского региона. Сейчас

«Экран» занимает 2% рынка отечественной стеклотары.

6. ОАО «Стеклохолдинг» (Владимирская область): ООО «Научно-исследовательский

институт стекла» (НИИСтекла), ОАО «Красное Эхо», ООО «Опытный стекольный

завод», ООО «Каравела».

Заметными производителями являются также ОАО «Митара» (Мишеронский

стекло завод, Московская область), ООО «Чагодо-щинский стекольный завод»

(Вологодская область), ОАО «Свет» (Республика Удмуртия), ОАО «Фирма

«Актис»» (Ростовская область), ОАО «ЮгРосПродукт» (ОАО «Новоалексеевский

стеклотарный завод», Ставропольский край), ОАО «Винзилистеклотара» (Тюменская

область), Салаватский (Башкортостан), Астраханский, Киришский, Тимофеевский

(Ленинградская область) стекольные заводы, «Ситалл» (Смоленская область),

ОЗСК (Московская область).

В ближайшие годы в России ожидается ввод дополнительных мощностей по

производству пищевой стеклотары, рентабельность производства бутылок

на заводах России в настоящее время колеблется в широком диапазоне

(0-80%) в зависимости от географического положения относительно сырьевых

баз, наличия того или иного технологического оборудования, квалификации

персонала и ряда других факторов. Параллельно будет увеличиваться коэффициент

загрузки существующих мощностей, который достигает 95%. Однако планируемое

участниками рынка расширение существующих и введение дополнительных

мощностей не перекроют дефицит продукции на рынке.

Потребности пищевой промышленности, не покрываемые отечественным производством

и вторичной стеклотарой, удовлетворяются за счет импорта, который в

несколько раз превышает объем экспорта. Значительное преобладание импорта

над экспортом объясняется узким ассортиментом российской стеклотарной

продукции, а также ее качеством, не всегда соответствующим мировым

стандартам.

Импорт пищевой стеклотары в 2004 году составил 659 млн. штук изделий

в 0,5-литровом эквиваленте, в то время как экспорт — 184 млн. штук.

Крупнейшими поставщиками стеклотары на российский рынок являются: Германия

(22%), Украина (4%). Польша (23%). Финляндия (16%) и Чехия (28%).

Структура российского экспорта стеклотары по направлениям поставок характеризуется

традиционной ориентацией на страны СНГ. Основная доля экспорта приходится

на Украину — около 70% всего экспорта, а также Казахстан и Азербайджан

— в сумме более 20%.

Импорт в основном обеспечивает спрос на высококачественную пищевую

стеклотару. При этом в продуктовой структуре импорта доминирующее положение

занимает бутылки, основными потребителями которой являются производители

алкогольных напитков и пива, так около 955 лучших сортов вина, водки

и пива разливается в импортные бутылки. Экспортеры российской алкогольной

продукции вынуждены ввозить качественную стеклотару из-за рубежа.

В частности, за счет импорта удовлетворяется большая часть потребности

в эксклюзивных бутылках. Расширение ассортимента и борьба с нелегальными

производителями алкогольной продукции привели к появлению спроса на

фирменные бутылки. Однако потребность рынка в высококачественной стеклянной

таре оригинального дизайна российскими производителями удовлетворяется

приблизительно на 5%. Из нескольких десятков предприятий только 5-8

могут выпускать фирменную продукцию по специальному заказу потребителей.

Несмотря на сравнительно высокую прибыльность производства стеклянной

тары в России, в целом качественный уровень отечественного производства

бутылок уступает мировому. Выпуск стеклянной тары на душу населения

в России ниже, чем в европейских странах. Предприятия-потребители стеклотары

уже сейчас предъявляют повышенные требования к качеству бутылок, так

как выпуск более качественной продукции в широком ассортименте позволит

расширить рынок сбыта. При высокой рентабельности производства бутылок

в России, определяемой растущим спросом на рынке, дешевой рабочей силой

и еще пока относительно низкими ценами на энергоресурсы, в целом уровень

производства бутылок уступает западноевропейскому. Такое отставание

вызвано рядом факторов, но главным в настоящее время является то, что

изготовление стеклотары на немодернизированных заводах в основном выполняется

на устаревшем неэффективном оборудовании — роторных машинах типа «ВВ-7».

Производство стеклотары в развитых странах осуществляется преимущественно

на высокопроизводительных секционных стеклоформующих машинах, которые

позволяют выпускать облегченные высококачественные бутылки емкостью

от 50 до 2000 мл для разлива ликероводочной, пивной и другой алкогольной

и безалкогольной продукции, широкогорлые банки от 0,1 до 2,5 л для

консервирования продуктов питания, расфасовки сыпучих продуктов.

Основные недостатки существующих отечественных производств по сравнению

с западными технологиями:

Вышеперечисленные проблемы также определяют направления перспективного професс