Обзор рынка СПК Украины за I полугодие 2021

Первое полугодие 2021 года для участников рынка СПК Украины проходило в не менее сложных условиях работы, чем предыдущий 2020-й год. Но, если в работу в 2020 году были внесены значительные, иногда даже шоковые корректировки бизнес-стратегий из-за форс-мажорного обстоятельства — появление вируса COVID-19, то первое полугодие 2021 года ознаменовался как небольшим оживлением на рынке в начале года, так и продолжающейся адаптацией бизнеса к условиям работы в карантинном режиме во время нового весеннего всплеска заболеваемости населения COVID-19.

Значительные трудности в работе компании начали испытывать также из-за резкого повышения цен на сырье и снижение запасов продукции на складах в связи с экономическим кризисом, вызванным коронавирусом. Как следствие этого, повышение цен на комплектующие для производства светопрозрачных конструкций и на сами конструкции в целом. В результате от владельцев бизнеса, независимо от масштабов и направления деятельности, нужно было оперативное принятие решений для адаптации работы под реальность, которая постоянно меняется, а в некоторых случаях и кардинальное изменение методов работы с использованием новых инструментов. Продолжение работы в условиях карантинных мероприятий, а также повышение цен на комплектующие и отсутствие запаса некоторых комплектующих на складах, нанесли серьезный удар по отрасли светопрозрачных конструкций и в первой половине 2021 года.

К сожалению, для ряда компаний сбылись пессимистичные прогнозы, как, собственно, и оптимистичные для другого большинства. Это подтверждают результаты опроса, проведенного компанией AXOR INDUSTRY среди руководителей и топ-менеджеров крупных и средних компаний, специализирующихся на изготовлении СПК в Украине. Отрасль, безусловно, изменилась еще в 2020 году и продолжила изменения в первой половине 2021 года, но компании уже научились быстро меняться и расширять свои рынки за счет внедрения и развития интернет-продаж и путем поиска новых клиентов за пределами Украины. Подробнее об этом читайте далее в коротком обзоре рынка СПК Украины за 1-е полугодие 2021 года.

Состояние дел в области

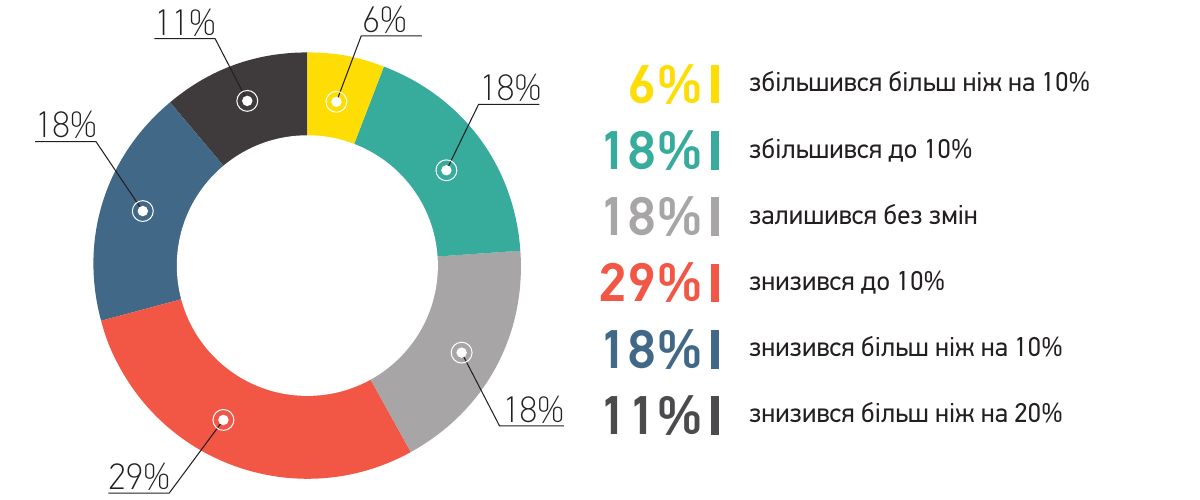

На фоне сложившейся ситуации, больше половины опрошенных компаний (58%) высказало мнение о том, что объем рынка за первое полугодие 2021 года уменьшился по сравнению с аналогичным периодом 2020 года. Но в то же время были и 24% респондентов, которые сказали о том, что объем рынка вырос.

Как Вы оцениваете объем рынка СПК в 1-м полугодии 2021 года по отношению к 1-му полугодию 2020 года?

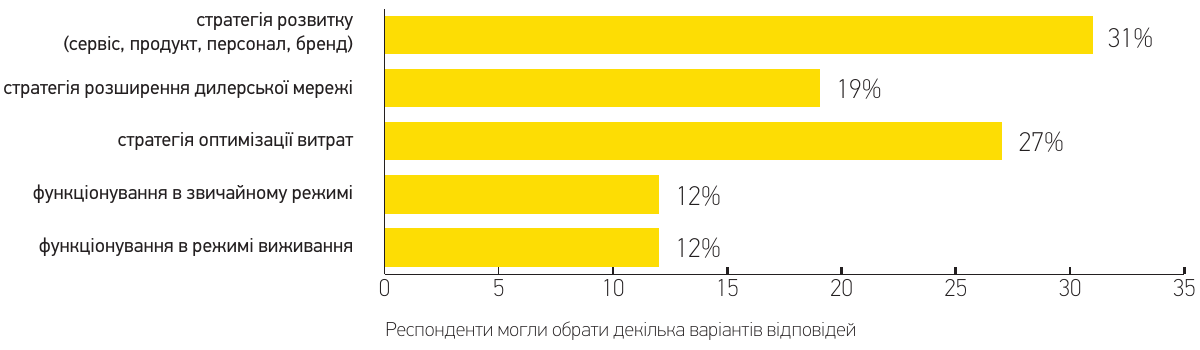

Сложности, которые вызвали карантинные мероприятия и повышение цен на комплектующие, сказались и на приоритетных стратегиях ведения бизнеса. Если в аналогичном периоде 2020 года 62% участников опроса придерживались стратегии развития, то в течение первого полугодия 2021 года ее, как приоритетную, выбрали для себя всего лишь 31% респондентов, а вот развитием дилерской сети занимались уже 19% респондентов против 15% в первой половине 2020 года. Также выросло количество компаний, которые были вынуждены функционировать в режиме стратегии выживания. За отчетный период их количество составило 12% от общего числа компаний, принявших участие в опросе, против 8% по итогам первого полугодия 2020 года.

Что наиболее полно отражает деятельность Вашей компании в 1-м полугодии 2021 года?

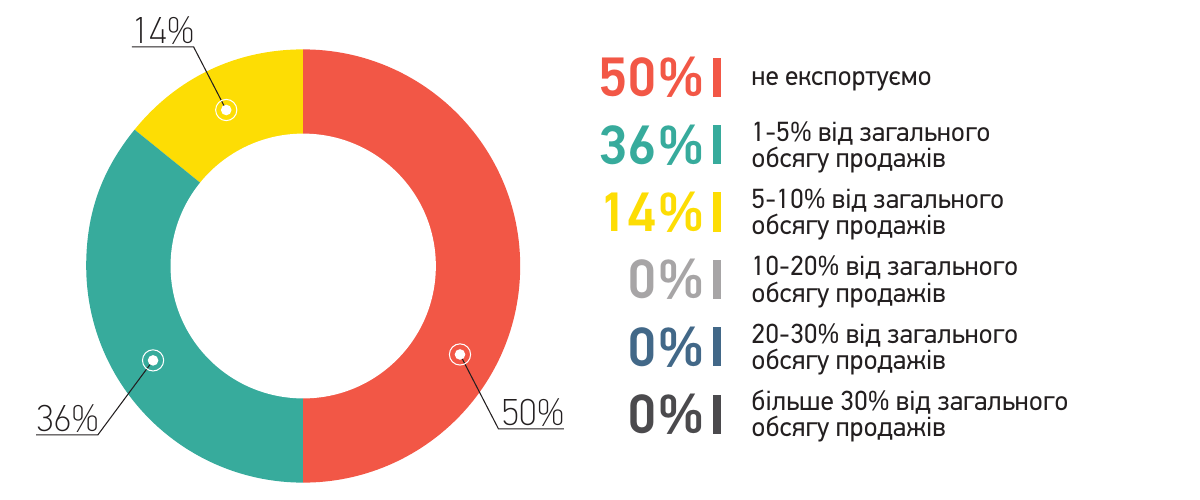

При этом участники опроса отметили присутствие экспортных заказов в своем портфеле продаж. Изменения на украинском рынке заставили многие компании задуматься об экспорте еще до пандемии, но она ускорила принятие таких стратегических решений руководителями оконных производств.

Согласно опросу, 50% компаний уже работают на экспорт, конечно у большинства из них — 36% — доля экспорта не превышает 5%, но и это уже значимо для дальнейшего развития и укрепления своих позиций на рынке. А вот у 14% опрошенных компаний доля экспорта колеблется уже от 5% до 10%.

Какой была доля экспорта продукции Вашего предприятия в 1-м полугодии 2021 года относительно общего объема Ваших продаж?

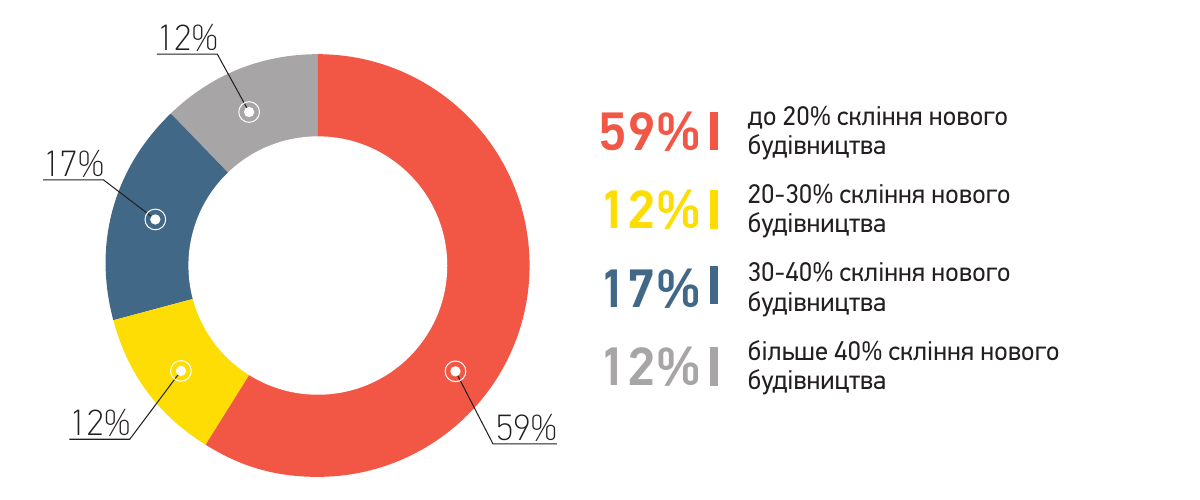

Участники опроса отметили существенное изменение доли остекления объектов нового строительства в общем объеме рынка. Если по итогам аналогичного периода 2020 года про долю до 20% говорило 46% участников опроса, то по итогам первых 6 месяцев 2021 года о доле до 20% заявили 59% респондентов. Кроме того, 12% опрошенных компаний сказали о том, что доля превышала 40%.

По Вашему мнению, какой была доля остекления нового строительства в 1-м полугодии 2021 в разрезе общего объема рынка?

Продукция

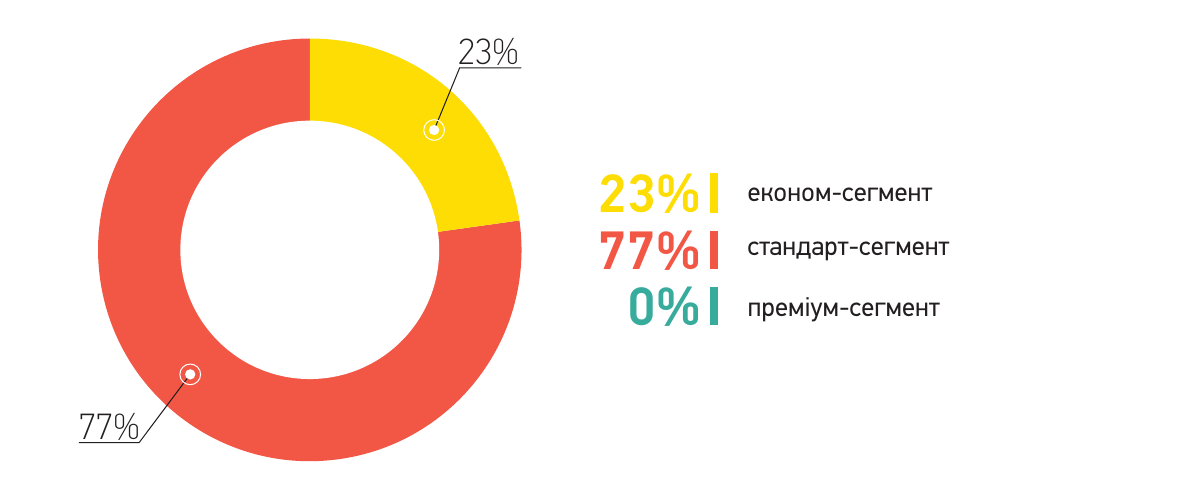

Вызвали прямое влияние на рынок СПК и ощутимые изменения в спросе на конечные изделия. Если в первой половине 2020 года преобладание премиум сегмента в общем объеме продаж наблюдался у 17% респондентов, то в первом полугодии 2021 года этим не смогла похвастаться ни одна из опрошенных компаний. Преобладание изделий из стандарта и эконом сегмента наблюдались у 77% и 23% респондентов соответственно. Причем доля эконом сегмента выросла по сравнению с аналогичным периодом 2020 года. Для сравнения, в первом полугодии 2020 года доля стандарт сегмента — 75%, эконом сегмента — 8%.

Продукция какого ценового сегмента преобладала в Вашем объеме продаж в 1-м полугодии 2021 года?

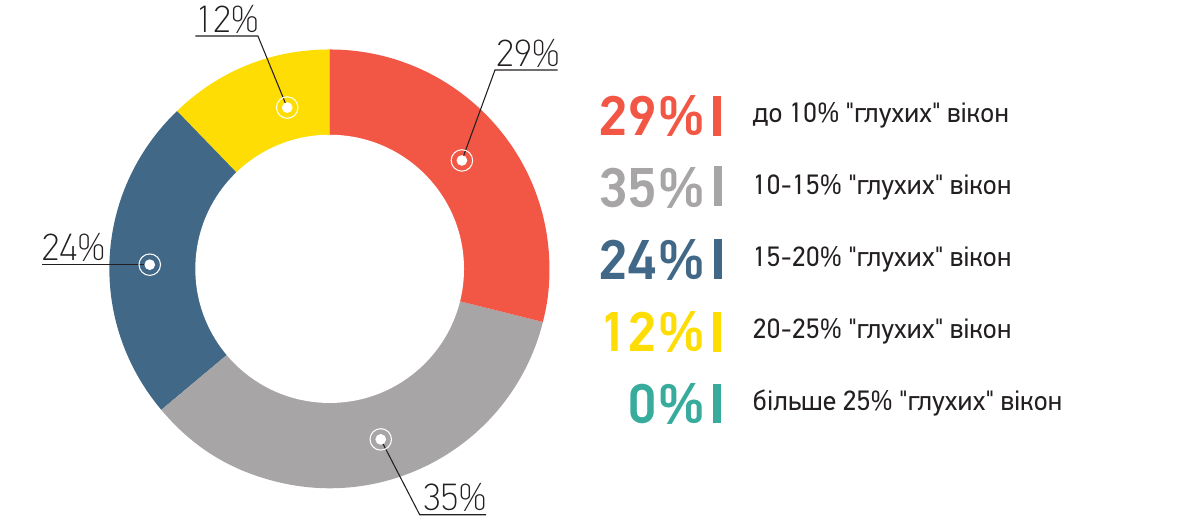

Учитывая изменения в спросе, отдельного внимания заслуживает доля установок «глухих» СПК. Более половины участников опроса (64%) сказали о том, что их доля в общем объеме продаж не превышала и 15%. Всего лишь 29% опрошенных компаний против 46% в аналогичном периоде 2020 года сказали, что доля глухих окон не превышала 10%. А в 12% респондентов этот показатель превышал отметку в 20%.

Какую долю в Ваших объемах составили продажи "глухих" окон в 1-м полугодии 2021 года?

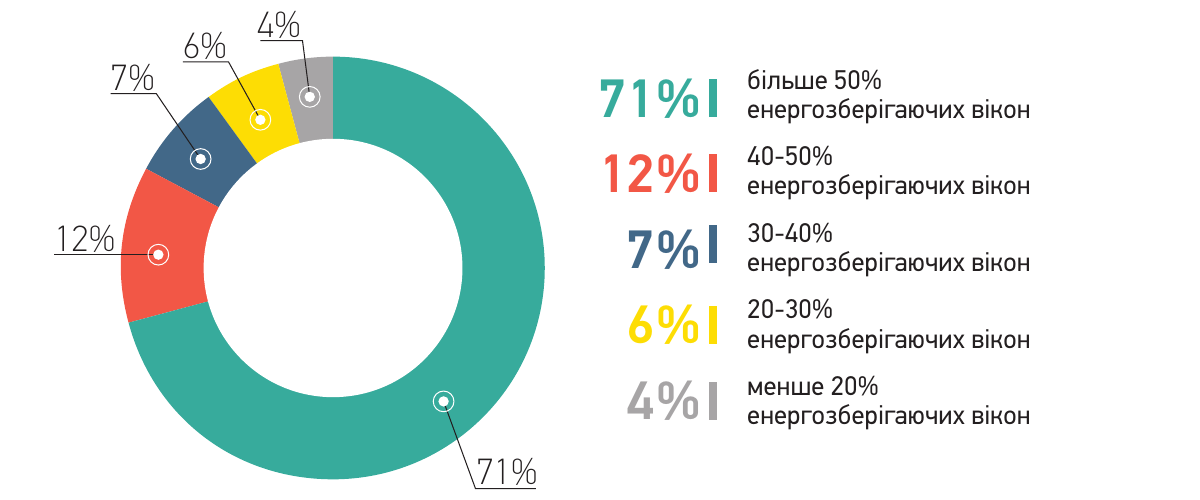

Изменения, произошедшие в потребительских предпочтениях, отразились и на уровне спроса на энергосберегающие окна. Постоянное удорожание энергоносителей заставляет потребителей думать об энергосбережении даже в кризисный период, поскольку есть понимание того, что окна будут служить в течение ближайших 7-10 лет как минимум. В связи с этим 71% опрошенных компаний указали на то, что доля энергосберегающих окон в их портфеле продаж составила более 50% по сравнению с 63% компаний, опрошенных в первом полугодии 2020 года.

Какую долю в Ваших объемах продаж в 1-м полугодии 2021 года составили энергосберегающие окна?

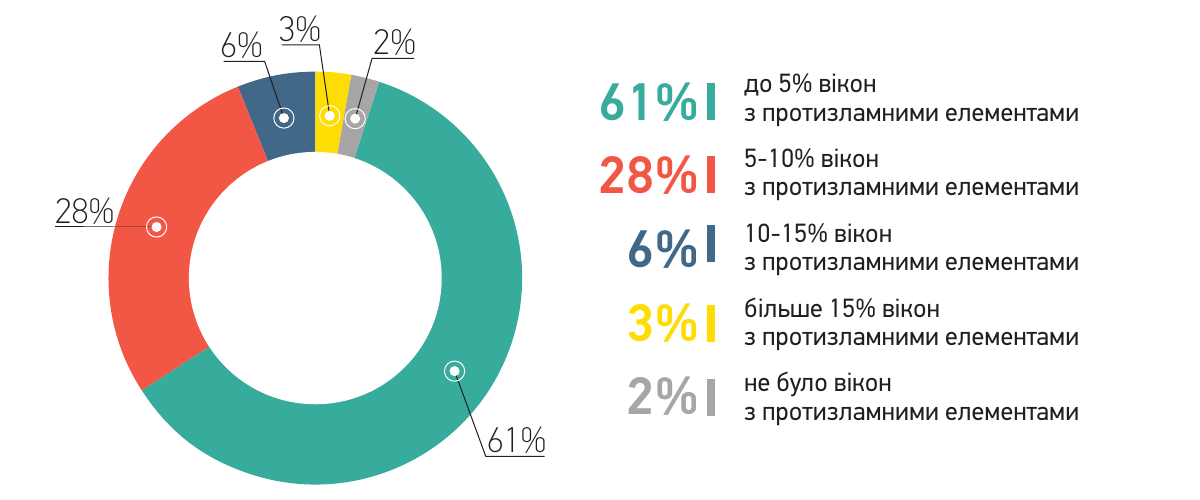

На фоне повышения цен в первом полугодии 2021 года многие покупатели решили сэкономить на безопасности, в связи с чем уменьшилось до 6% по сравнению с 15% в аналогичном периоде 2020 года число компаний, которые ответили, что объем СПК конструкций с противовзломными элементами составил 15% от их продаж. В большинстве опрошенных компаний — 61% по сравнению с 51% в первой половине 2020 года, доля таких конструкций не превысила 5% продаж.

Какую долю в Ваших объемах продаж в 1-м полугодии 2021 года составили окна с противовзломными элементами?

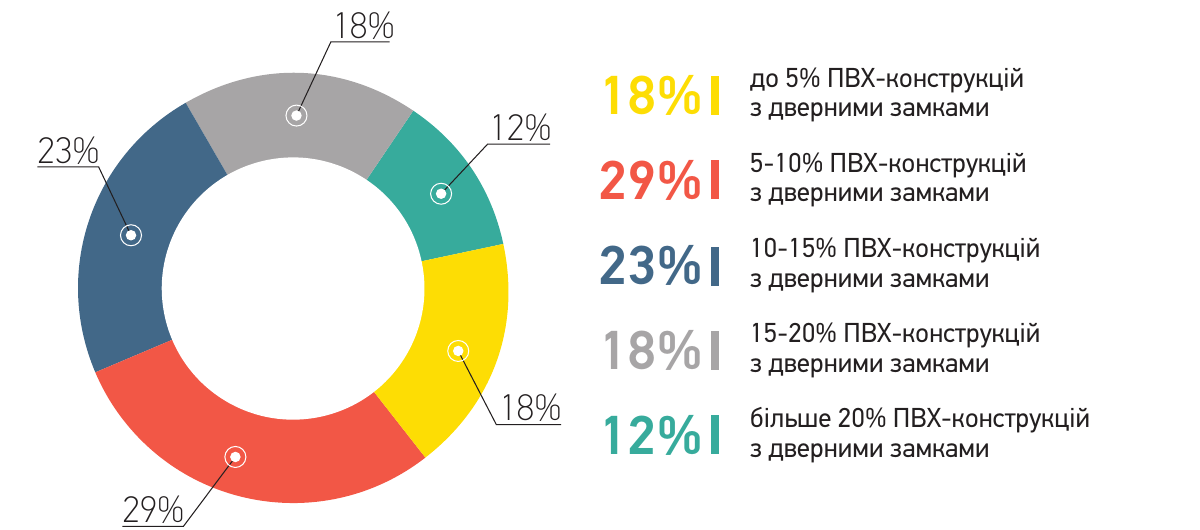

Отдельно хочется обратить внимание на изменение долей дверных ПВХ-конструкций с применением дверных замков в общем объеме продаж по сравнению с первой половиной 2020 года. В первой половине 2021 года до 30% выросла доля компаний, в которых продажа ПВХ-конструкций с дверными замками составила от 15% и выше.

Какую долю в Ваших объемах продаж в 1-м полугодии 2021 года составили дверные ПВХ-конструкции с использованием дверных замков?

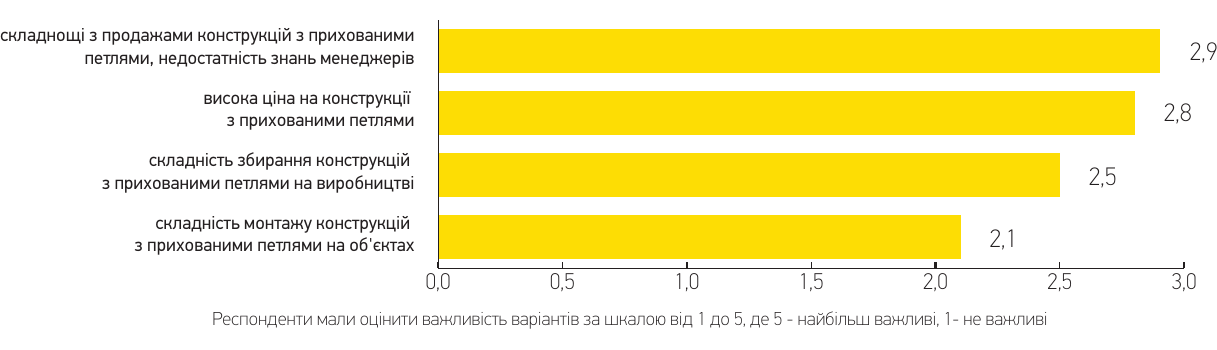

На фоне уменьшения числа компаний с присутствием в общем объеме продаж изделий премиум сегмента спрос на соответствующую фурнитуру, в том числе и на линейку со скрытыми петлями, достаточно низкий. Главная причина этого в более высокой цене данной фурнитуры, что сыграло важную роль в кризисный период. Также важную роль играет слабая осведомленность менеджеров о преимуществах фурнитуры для СПК со скрытыми петлями и сложность монтажа данных конструкций, и как следствие, невозможность донести эти преимущества до покупателя менеджерами, а также страх специалистов по монтажу к установке, а значит и к рекомендациям конструкций со скрытыми петлями. Хотя мы видим, что в Европе доля продаж таких современных, красивых и более комфортных в эксплуатации конструкций со скрытыми петлями неуклонно растет независимо от кризиса, который пришел вслед за пандемией и природными катастрофами.

По Вашему мнению, какие факторы больше всего влияют на достаточно малый спрос конструкций со скрытыми петлями?

Продвижение продукции

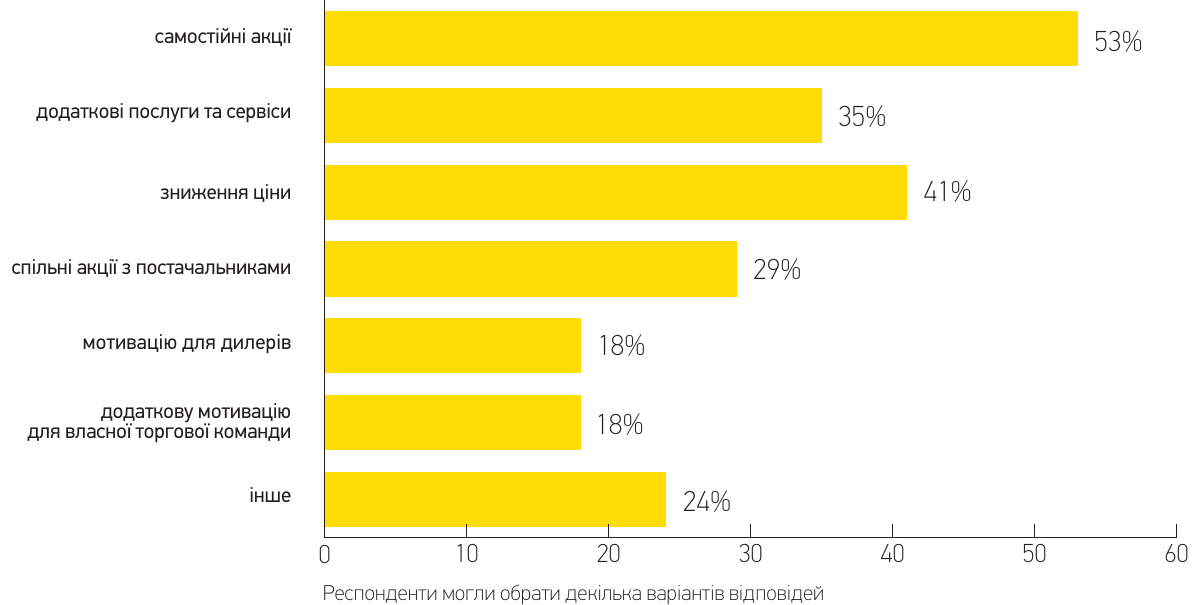

Для удержания имеющихся позиций на рынке и развития бизнеса в сложившейся ситуации наиболее популярным методом среди участников опроса было проведение самостоятельных акций. Этот способ использовали 53% респондентов (62% респондентов в 2020 году). Вторым наиболее популярным способом стимулирования сбыта в течение 1-го полугодия 2021 года было снижение цены. В этот период 41% опрошенных компаний выбрали такой метод продвижения, по сравнению с 38% в первом полугодии 2020 года. Стоит отметить, что дополнительный сервис и услуги отошли на третье место по значимости среди опрошенных. В первой половине 2021 лишь 35% компаний выбрали для себя этот инструмент продвижения, по сравнению с 69% в аналогичном периоде 2020 года.

Какие инструменты для стимулирования сбыта Вы использовали наиболее активно в 1-м полугодии 2021 года?

Отдельно хочется обратить внимание на то, что независимо от ситуации на рынке компании понимают важность рекламы не только для развития бизнеса, но и для сохранения имеющихся позиций. Так, доля компаний, которые решили сократить рекламные бюджеты увеличилась в первой половине 2021 года до 24% по сравнению с 8% в аналогичном периоде 2020 года.

Но постоянно меняющиеся условия и ограничительные меры в связи с пандемией заставили компании пересмотреть каналы продвижения еще в 2020 году. В 2021 году эти изменения только усилились. Наиболее эффективными остались социальные сети. По итогам первых 6 месяцев 2021 года об этом сказали 63% опрошенных. А 18% респондентов выбрали для себя приоритетными каналами продвижения Viber и Telegram чаты, по сравнению с 8% компаний в первой половине 2020 года.

Значительно возросло и количество тех, кто прибегал к рекламе в интернет-сети с помощью размещения баннеров, контекстной рекламы и SEO. В первой половине 2021 года данный рекламный канал в качестве наиболее эффективного отмечало 41% опрошенных компаний. За первое полугодие 2020 года их количество составляло 38%.

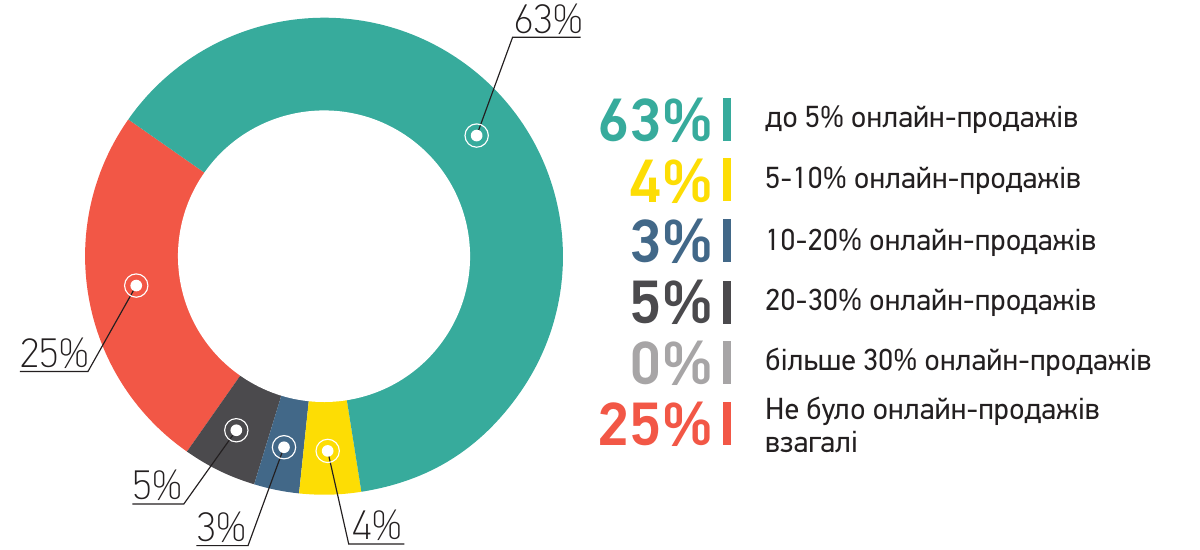

Радует тот факт, что доля компаний, которые занимаются онлайн-продажами неуклонно растет. Из общего числа респондентов только 25% из опрошенных сказали о том, что за прошедший период у них отсутствовали продажи СПК через интернет-сеть.

Какую долю занимали онлайн-продажи в Ваших объемах в первом полугодии 2021 года?

Какие инструменты рекламного продвижения продукции показали наибольшую активность в 1-м полугодии 2021 года?

Партнерские отношения

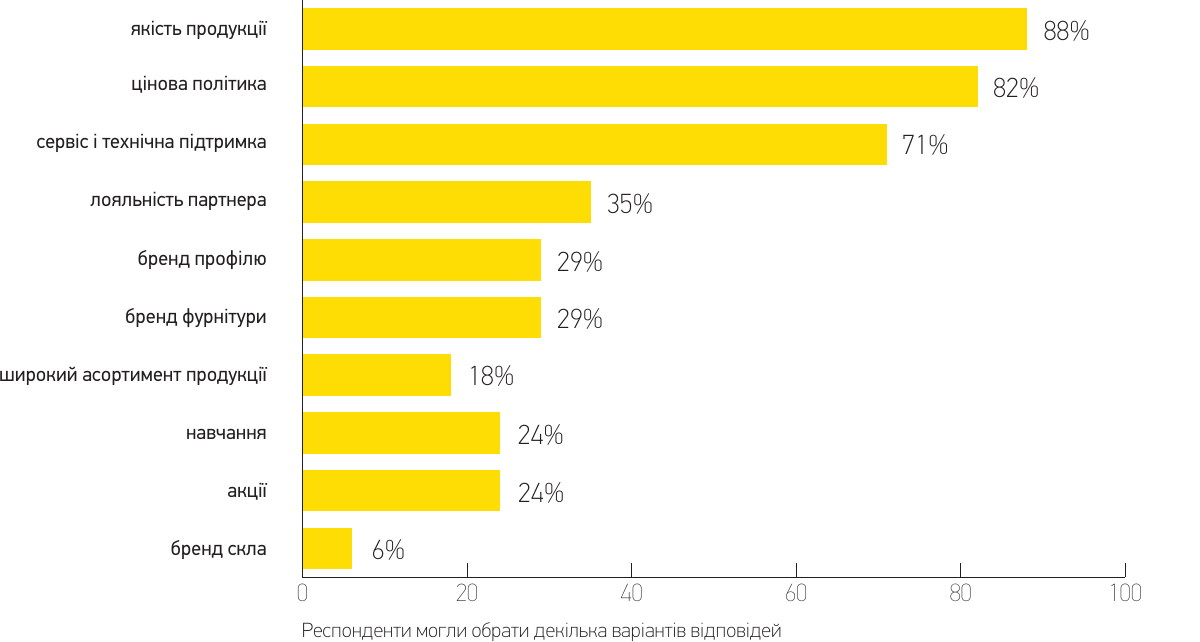

Первая половина 2021 года показала безусловную важность крепких, надежных партнерских отношений и с поставщиками, и с заказчиками, в которых абсолютно все играет важную роль. Но всегда есть приоритетные моменты, решающие аргументы. Проведенный компанией AXOR INDUSTRY опрос среди участников рынка СПК Украины предоставил возможность выделить наиболее значимые показатели для респондентов при выборе поставщиков комплектующих. В их числе абсолютным лидером является качество продукции, приоритет которой выделили 88% опрошенных компаний. Далее среди приоритетных идут такие показатели как ценовая политика (82%) и сервис и техническая поддержка (71%). Интересно, что доля компаний, выбравших важность сервиса и поддержки выросла, в первой половине 2020 году она составляла 54%.

Выберите, пожалуйста, несколько наиболее значимых аргументов, которые важны для Вашей компании при выборе поставщиков комплектующих?

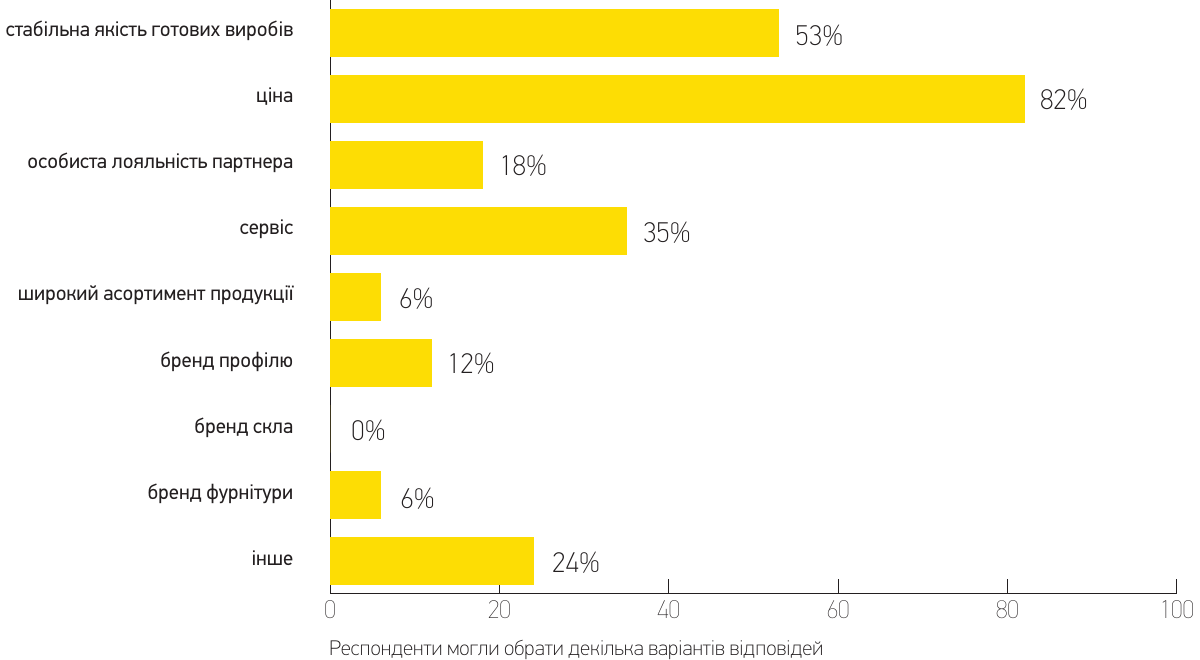

В деловых отношениях со строительными компаниями приоритетные аргументы несколько отличаются от выбора поставщиков комплектующих. Для строительных компаний, согласно ответам респондентов, в ТОП-3 приоритетных аргументы входят:

- ● Цена;

- ● Стабильное качество продукции;

- ● Сервис.

Как Вы считаете, какие приоритеты в партнерстве наиболее важные для строительных компаний?

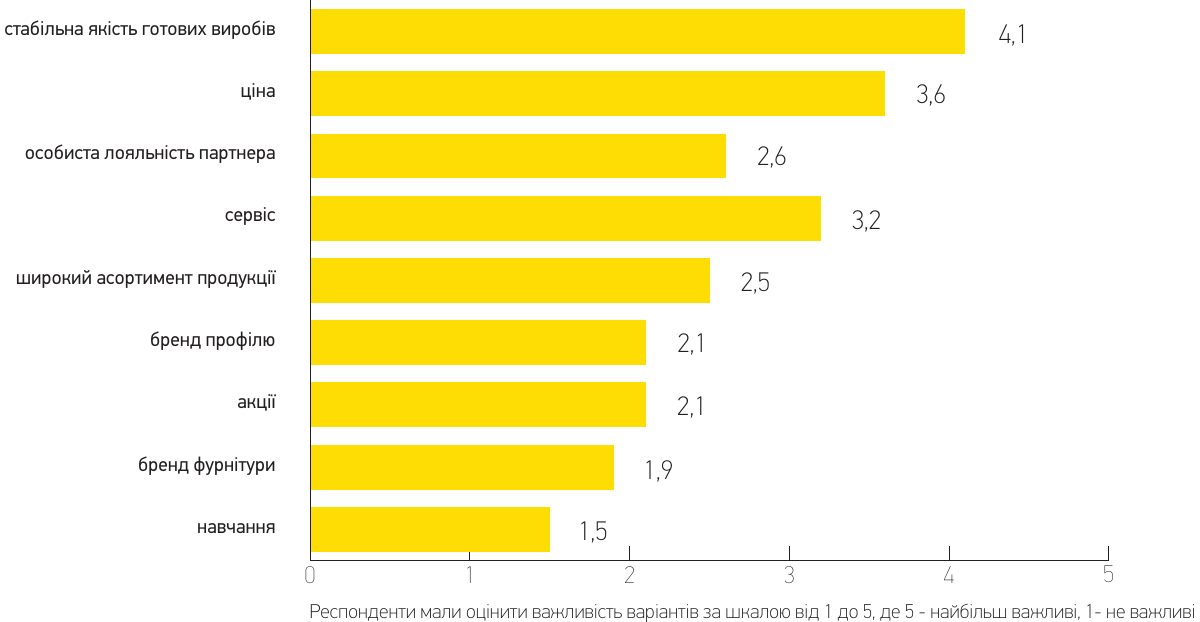

Для дилеров же в приоритете, как в 2019 и 2020 годах, остается стабильность качества готовых изделий. На второе место поднялась цена, потеснив сервис, который вышел раньше, в первой половине 2020 года на второе место. Сервис же занял третье почетное место в рейтинге приоритетов дилеров.

Как Вы считаете, какие приоритеты в партнерстве наиболее важные для Ваших дилеров?

Ожидания

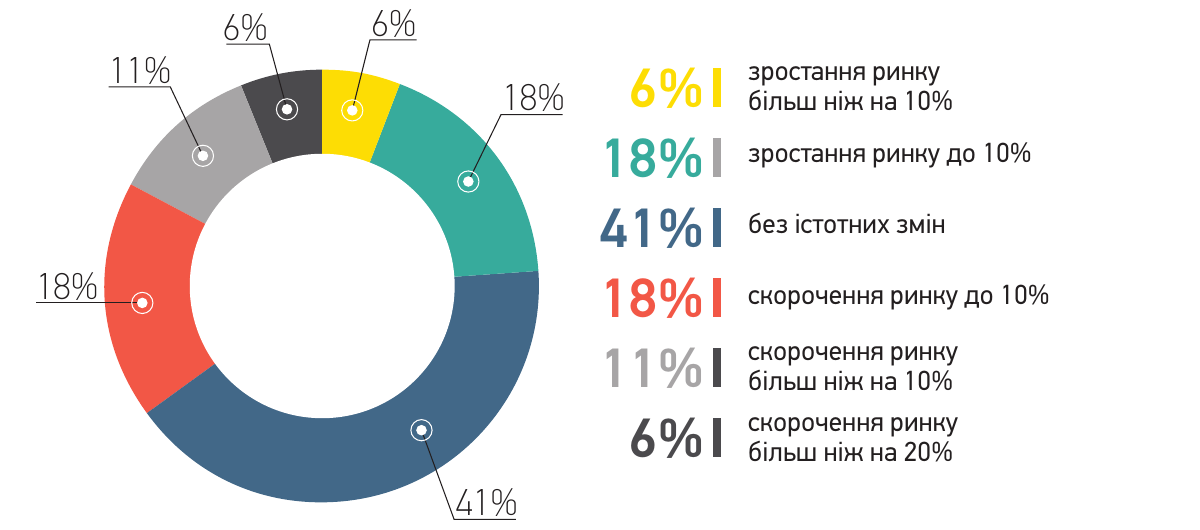

Итоги работы в течение одного периода — это всегда база данных для планирования работы в дальнейшем. Первая половина 2021 года для рынка СПК Украины стала не менее сложной, чем аналогичный период 2020-го, поскольку к нестабильной работе в карантинных условиях прибавилось еще повышение цен на комплектующие и их ограниченные запасы на складах поставщиков. В связи с этим участники опроса были очень осторожны в прогнозах развития рыночной ситуации во второй половине 2021 года. Подавляющее большинство (41% опрошенных компаний) не ожидают существенных изменений ситуации. Радует то, что всего 35% опрошенных компаний против 46% в аналогичном периоде 2020 года, высказали мнение о том, что рынок сократится на 10% и более.

А вот о росте рынка от 10% положительно ответили лишь 24% опрошенных, по сравнению с 35% по итогам первого полугодия 2020 года.

Какой Ваш прогноз рыночной ситуации на второй полугодие 2021 года по сравнению с аналогичным периодом 2020 года?

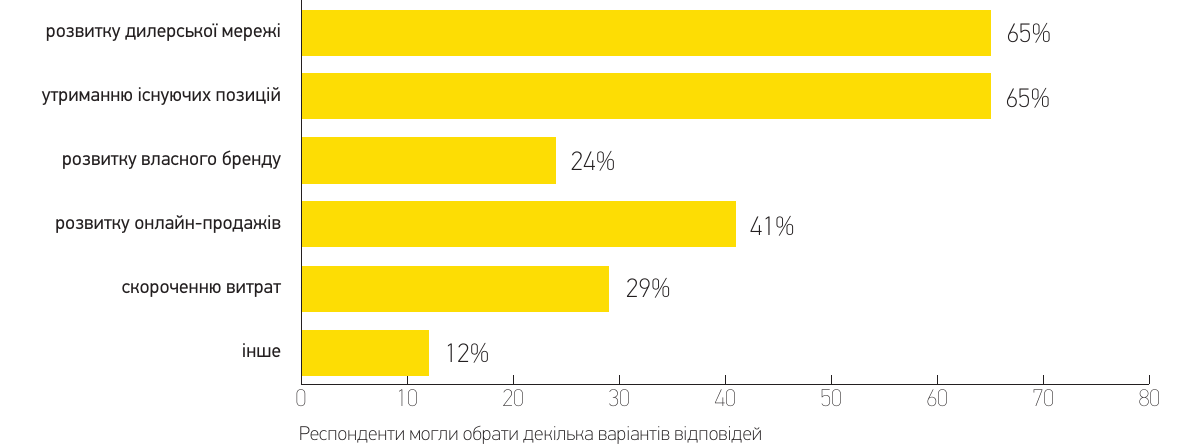

Как следствие озвученных мыслей о дальнейшем развитии ситуации на рынке СПК Украины, большинство компаний (65%) будут прилагать основные усилия для сохранения имеющихся позиций и развития дилерской сети. На третьем месте в приоритетных направлениях работы является развитие онлайн-продаж (41%).

Каким направлениям своего развития во 2-м полугодии 2021 года Вы будете отдавать приоритет?

Компания AXOR INDUSTRY благодарит всех участников опроса за помощь в подготовке обзора и за предоставленную информацию, которая поможет коллегам принять правильные управленческие решения во второй половине 2021 года.

Мы желаем каждому только развития, несмотря на любые сложности!