Обзор рынка светопрозрачных конструкций за 2018 год

Рынок СПК в Украине в 2018 году оценивается в 5,6–5,9 млн конструкций, в сравнении с 2017 годом падение составило около 6–8%. Представляем детальный обзор рынка окон и опрос дилеров. Обзор выполнен по заказу OKNA.ua.

Пятерка лидеров по количеству произведенных оконных конструкций в 2018 году выглядит так (данная информация является расчетной и может иметь погрешность до 10%)*:

- «Стеко» — 960–980 тыс. единиц

- «Вікнар’off» — 530–550 тыс. единиц

- Фабрика окон «Экипаж» — 350–370 тыс. единиц

ООО «Аккорд-С» (ТМ Epsilon) — 190–210 тыс. единиц- Вікна Віконда (ТМ Виконда) — 190–210 тыс. единиц

- Оконный завод «Основа» — 190–210 тыс. единиц

Как изменились позиции основных игроков

Из первой шестерки компаний рост продемонстрировали компании «Стеко» и Фабрика окон «Экипаж». Если провести анализ успеха этих компаний, то по компании «Стеко» следует отметить выход на полную производственную мощность завода в пгт Надычи Львовская область, что дало возможность существенно снизить сроки производства продукции и, как следствие, в сезон определенную часть заказов «отобрать» у конкурентов. Фабрика окон «Экипаж» так же добилась успеха, закрепившись на рынке Западной Украины, благодаря налаженной работе на производстве в г. Хмельницкий и агрессивной ценовой политики, с помощью которой удалось привлечь к работе часть дилеров других компаний Западного региона.

Компания «Вікнар’off» сохранила свое второе место по количеству произведенных конструкций, но в целом, сократила выпуск продукции, по сравнению с 2017 годом. Основным фактором такого падения стал переход на новые профильные системы, что, в определенной степени, сказалось на небольшом оттоке части заказов. Следует отметить увеличение парка оборудования и модернизации производственных мощностей. Так что в 2019 году можно ожидать выхода компании на полную производственную мощность и увеличение выпуска продукции.

Компании, расположенные с

Кардинальные изменения, связанные с поставщиками комплектующих, из компаний, входящих в первую шестерку, произошли только в компании «Вікнар’off»: Произошла замена профильных систем собственного производства на профильные системы компании OPEN TECK, вместо профильных систем компании Aluplast были введены профильные системы Gealan, введена в производство фурнитура VORNE взамен фурнитуры ACCADO.

Достаточно неплохо

- Фабрика окон «Экипаж» – реализовано продукции на сумму около 67 млн грн

- ООО ПКФ «Атлант-плюс» – около 43 млн грн

- ООО «Ольта-Трейд» – около 40 млн грн (данные взяты из открытых источников на сайте ProZorro).

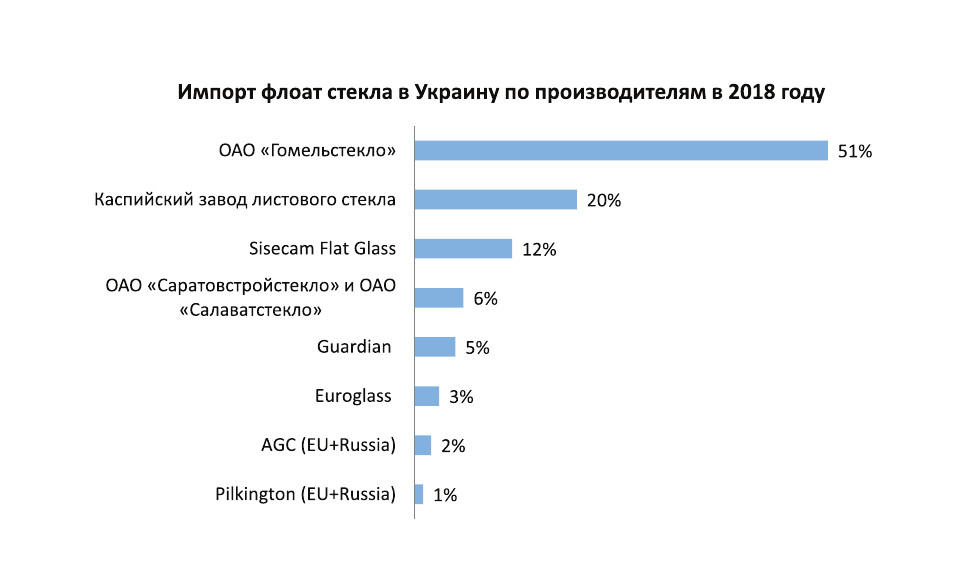

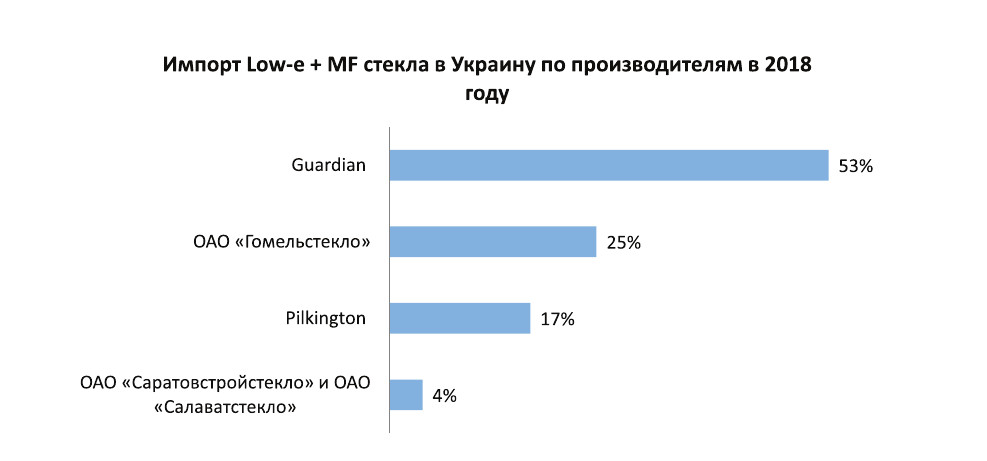

Рынок стекла

В 2018 году сохранилась тенденция присутствия на рынке стекла только импортной продукции. В связи с падением оконного рынка, соответственно, произошло и падение объема поставок стекла в Украину. Для сравнения, если в 2017 году было импортировано 19.900.000 м² флоат стекла и 9.800.000 м²

Флоат стекло

Импорт в 2017: ~19.900.000 м²

Импорт в 2018: ~18.150.000 м²

Стекло Low-e + MF

Импорт в 2017: ~9.800.000 м²

Импорт в 2018: ~8.949.888 м²

Автор благодарит компании Guardian и

Рынок профиля

Всего в Украине в 2018 году было реализовано около 79,5 тысяч тонн ПВХ. Тройка лидеров выглядит следующим образом:

ООО «Миропласт» (ТМ WDS) — 21 тыс. тоннООО «Маядо» (ТМ WINTECH) — 17 тыс. тоннООО «ОПЕНТЕК» (ТМ OPEN TECK) — 14 тыс. тонн

Ключевые факторы сезона 2018 года:

● В очередной раз

ООО «Миропласт» прочно удерживает лидирующие позиции и несмотря на общее падение рынка, повторил результаты 2017 года. Одним из ключевых факторов, влияющих на сохранение объема продаж была стратегия развития сети фирменных салонов WDS по всей стране. Всего на31.12.2018 г. количество фирменных точек продаж составило 230 единиц, из которых 80 было открыто в 2018 году.● Увеличили продажи

ООО «Маядо» иООО «ОПЕНТЕК» , если первая компания увеличила свои объемы за счет своего основного переработчика компании «Steko», то вторая компания — за счет привлечения к сотрудничеству нового партнера — компании «Вікнар’off».● На рынке появились элитные профильные системы Gealan.

Падение объемов продаж профиля в Украине не столь существенно, как падение количества реализованных конструкций в 2018 году и оценивается специалистами оконного рынка в минус 4%. Это напрямую связано с увеличением реализации конструкций из пятикамерных профильных систем от общего количества, следовательно, «средняя конструкция» потяжелела.

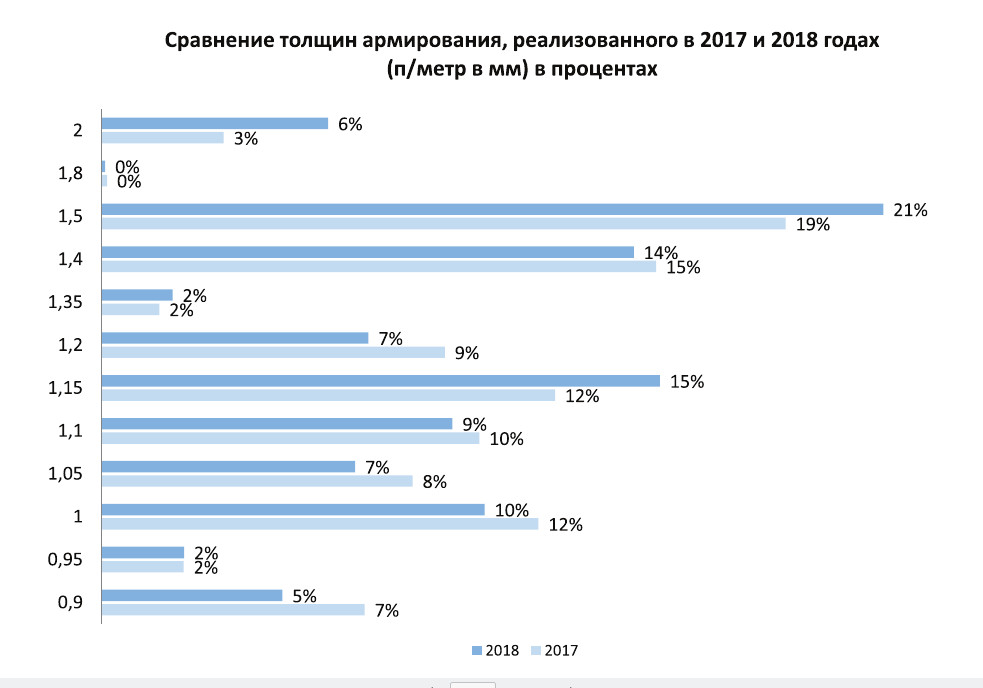

Рынок армирования

По оценкам автора в 2018 году в Украине было реализовано около 54 млн метров погонных оцинкованного армирования для ПВХ конструкций. Это на 10–12% меньше, чем в 2017 году.

Как видно из диаграммы, спрос на армирование толщиной меньше либо равной 1,0 мм в 2018 году падает и составляет около 17%. В 2017 году доля такого металла составляла около 22%.

Продажи армирования толщиной от 1,05 до 1,35 мм включительно в 2018 году по сравнению с 2017 годом имели разнонаправленный характер, но в целом заняли около 40% рынка. В 2017 году — около 42%.

Что касается армирования, которое находится «практически рядом» с требованиями ДСТУ или соответствует его требованиям, речь идет об армировании 1,4 и 1,5 мм, то доля такого армирования в 2018 году составила приблизительно 35,5%, в 2017 — 33,5%. Армирование толщиной 1,4 мм в 2018 году «потеряло» 0,6% по отношению к 2017 году, а армирование толщиной 1,5 мм «приросло» на 2,6% в общем объеме.

Доля армирования толщиной 1,8 и 2 мм, в основном используемого для дверных конструкций, либо для конструкций больших размеров в общем объеме выросла на 2,8% в 2018 году. Если подвести краткий итог, то можно увидеть положительные тенденции в увеличении продаж на рынке армирования, соответствующего ДСТУ. Но факт того, что более тонкое армирование занимает около 17% рынка, не может не вызывать сомнений о качестве приобретаемой конечным покупателем продукции.

В обзоре отсутствует количество и толщины металла, импортируемого оконными или торгующими организациями, доля которого по нашим расчетам, составляет не более 5% рынка.

Рынок фурнитуры

Количество реализованных комплектов фурнитуры в Украине в 2018 году оценивается в 3,9–4,1 миллиона комплектов. Тройка лидеров по продаже фурнитуры выглядит следующим образом:

Следует отметить, что:

- - компания AXOR INDUSTRY увеличила долю продаж противовзломной фурнитуры Smart Line S+. В 2019 году планируется выход на рынок фурнитуры со скрытыми петлями.

- - компания VORNE прочно закрепилась на втором месте, одним из основных факторов такого успеха стало сотрудничество с новым партнером – компанией «Вікнар'off».

- - компания Winkhaus, помимо стандартной фурнитуры, активно предлагает рынку инновационные решения, интегрированные в СПК, в частности механические и электронные системы доступа, различные механические и автоматические замки для дверей практически для любых объектов.

- • Стеклопакет должен иметь две или более воздушных камер (больше не поддерживаются однокамерные стеклопакеты).

- • Толщина профильной системы (непрозрачной части) оконной конструкции должна быть не менее 70 мм (не поддерживаются 3-х и 4-х камерные 58 мм и 60 мм системы).

- • Толщина непрозрачного заполнения оконных конструкций (сэндвич-панели) должна быть не менее 32 мм.

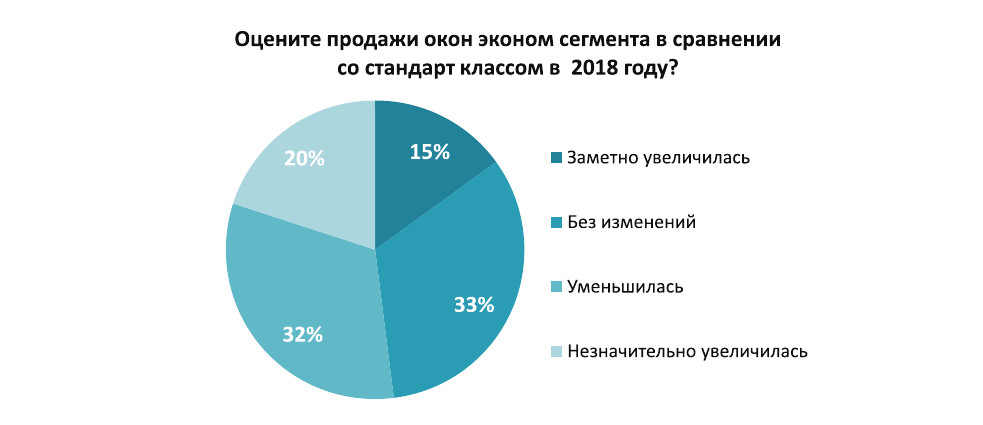

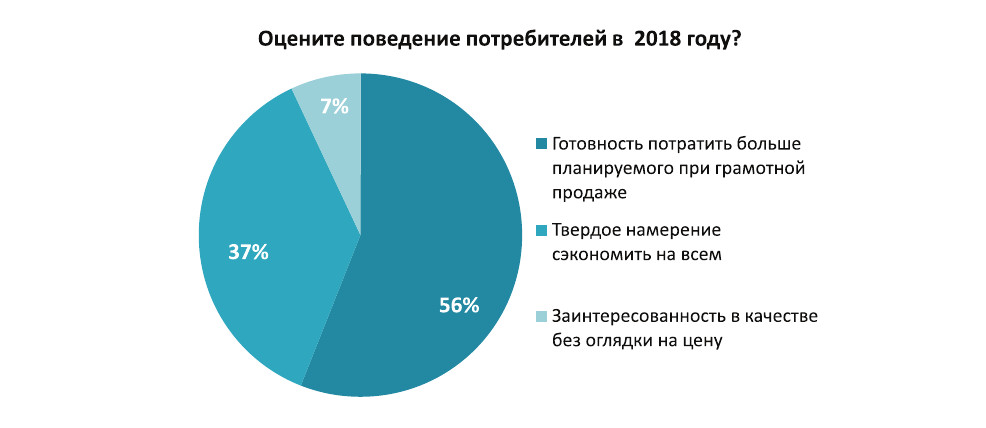

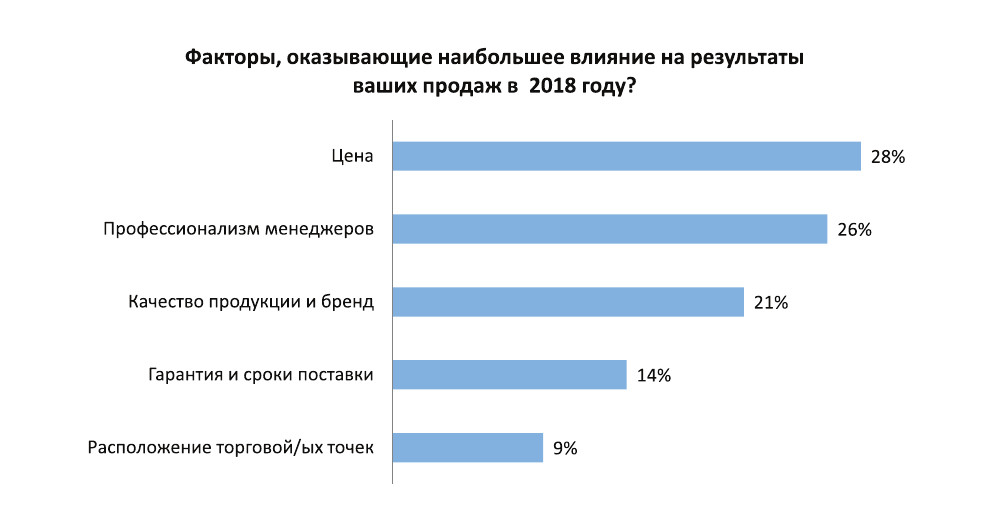

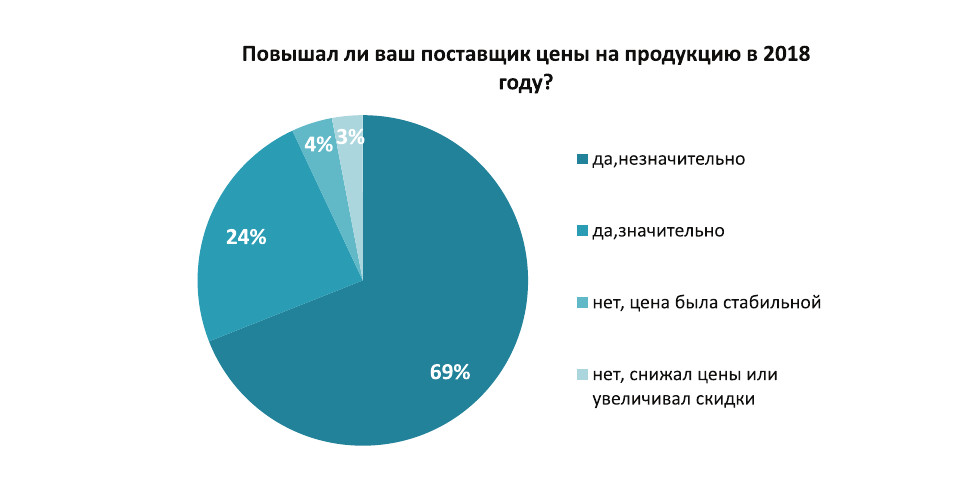

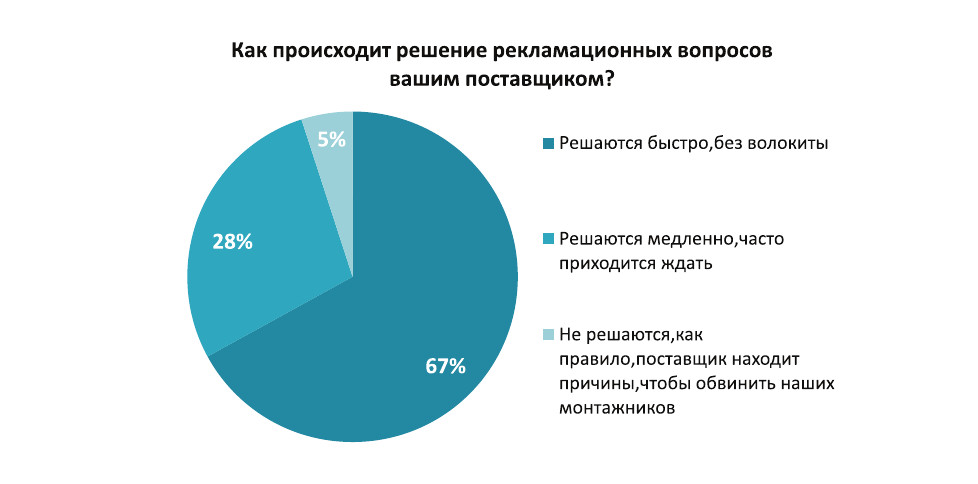

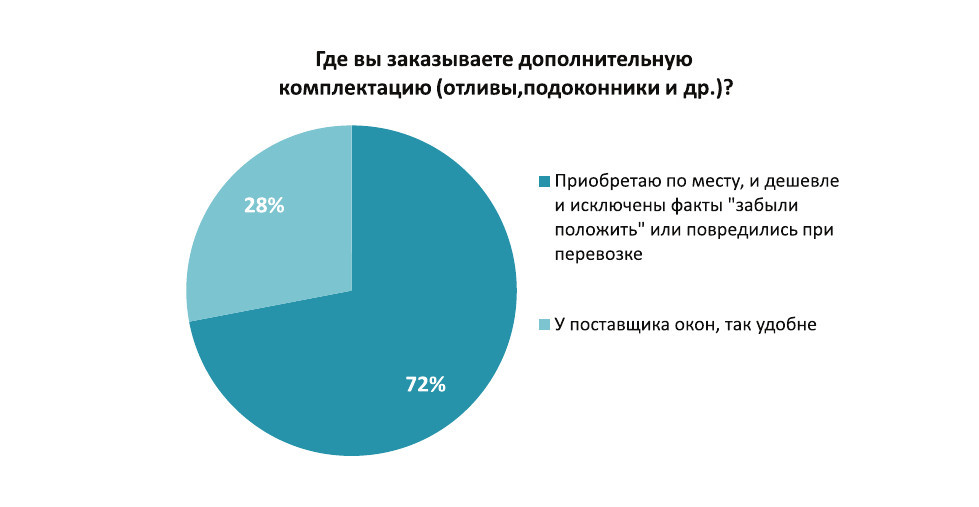

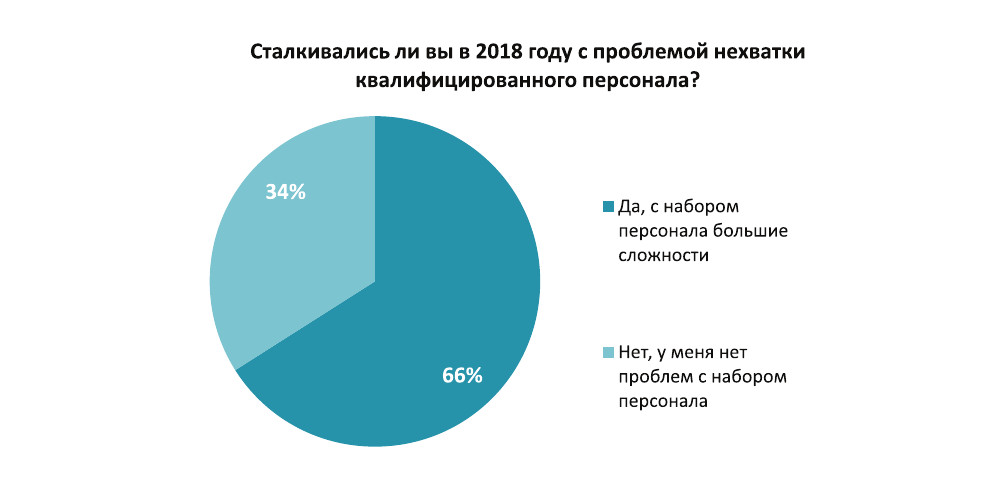

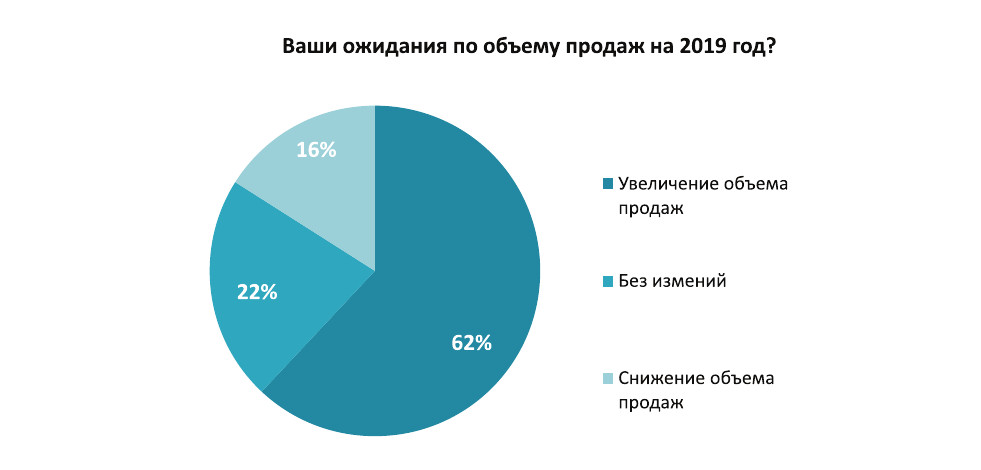

Опрос дилеров

Учитывая тот факт, что основным связующим звеном между производителем СПК и покупателем является дилер, в этом обзоре мы приняли решение провести фундаментальный опрос собственников оконных точек продаж. Более того, уже который год дилер формирует оконный рынок. Большое количество производителей, практически одинаковая продукция, цены и сроки поставки дают возможность дилеру выбирать, с кем ему работать и абсолютно безболезненно, при необходимости, либо поменять поставщика, если он работает с одним партнером (согласно опросу, только 37% дилеров работают с одним поставщиком), либо основной поток заказов перевести на другого поставщика, если он работает с несколькими.

По нашему мнению, ответы собственников на вопросы достаточно информативны, что дает возможность производителям СПК проанализировать ситуацию и, при необходимости, поработать над определенными моментами, а самим дилерам посмотреть на сложившееся положение дел в отрасли ее основные тенденции в 2018 году.

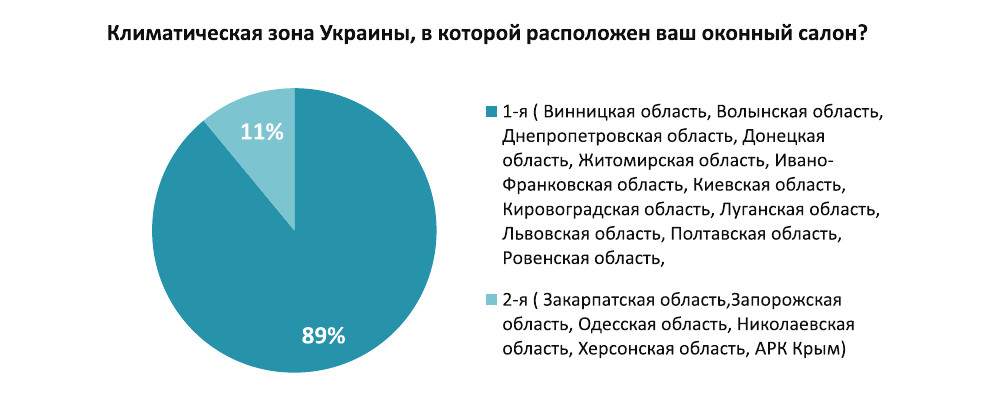

В опросе приняли участие 527 дилеров.

Программы по энергосбережению для населения в 2018 году

В 2018 году в Украине работали две программы кредитования населения, направленные на энергосбережение.

Государственная Программа «теплых кредитов»

В 2018 году на реализацию этой программы Кабинет министров Украины выделил 400 млн грн. В рамках этой программы физические лица и ОСМД могли получить кредиты на замену окон, общее утепление дома, приобретение негазовых/неэлектрических котлов. Выделенные средства попали в государственные банки, через которые реализуется эта программа, в марте-апреле и за

В этой программе есть несколько негативных моментов: по словам дилеров, реализующих свою продукцию в небольших городах и ПГТ, управляющие отделений банков достаточно часто сами «контролируют» этот процесс и отправляют покупателей в определенные точки по продаже окон, если же покупатель настаивает на приобретении СПК у того дилера, который «не входит в нужный список», то кредит ему не выдадут. Мотивация очень простая: «Деньги закончились». И еще очень важный момент — это сами требования к оконным конструкциям, которые прописаны в инструкции: «Пятикамерный профиль и стеклопакет с энергосбережением». Но ведь далеко не каждый стеклопакет с энергосбережением соответствует требованиям ДБН, в которых прописаны климатические зоны и коэффициенты сопротивления теплопередаче СПК.

На 2019 год на госпрограмму по энергоэффективности Кабмин выделил такую же сумму (400 млн грн), как и в 2018 году. Для эффективной организации выполнения Программы теплых кредитов требуется минимум 1,5–2 млрд грн/год, так как помимо старых деревянных окон требуют замены металлопластиковые окна, которые устанавливались в период с 1990 по 2000 годы (в тот период об энергосберегающих технологиях в Украине только слышали).

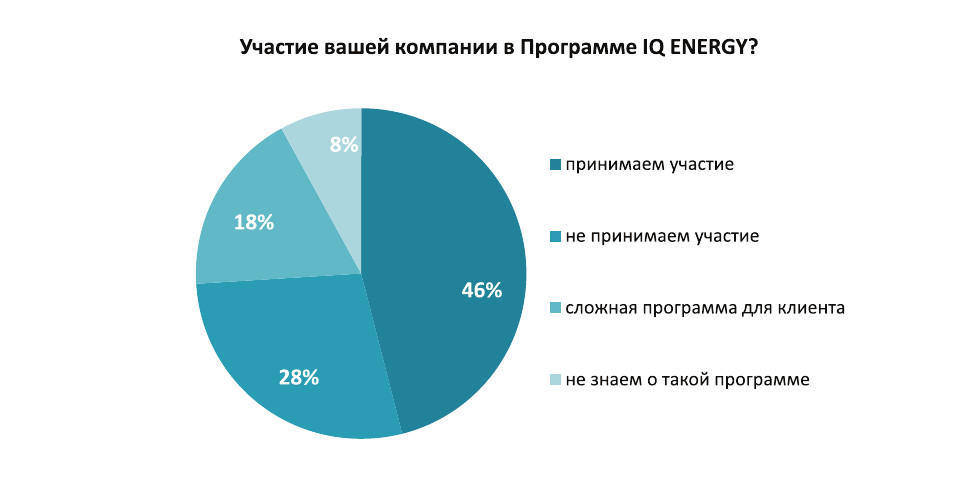

Программа финансирования энергоэффективности жилья Европейского банка реконструкции и развития (ЕБРР) IQ energy

В 2018 году эта программа работала весь год. Изменения, которые произошли с 1 февраля 2018 года, были направлены на улучшение СПК в части энергосбережения, а именно: все окна, которые участвуют в Программе IQ energy должны иметь показатель приведенного сопротивления теплопередаче не менее 0,75 м²К/Вт независимо от температурной зоны эксплуатации.

Также, кроме общего критерия энергоэффективности, к продукции применены дополнительные критерии приемлемости, а именно:

В рамках программы IQ energy в 2018 году было компенсировано населению 9,3 млн евро, из них около 5,4 млн евро выплачено компенсации за окна. На 2019 год Программа продолжена. Физлица по Программе IQ energy кредитуют Укрсиббанк и Райфайзен Банк Аваль, ОСМД кредитует ОТП Банк.

Автор благодарит руководителя Программы IQ energy Оксану Булгакову за участие в подготовке данного раздела.