Обзор рынка СПК в Украине за II квартал 2016 года

II квартал 2016 года не принес неожиданных изменений в оконном рынке Украины. В продолжение тенденций предыдущих периодов рынок активно перераспределяется. На это указывают противоречивые показатели в объемах продаж среди опрошенных нами компаний. Одни респонденты указали на увеличение объемов рынка в диапазоне от 10% до 20%, другие – отметили, что рынок просел в общей сложности на 10%. Эти данные в очередной раз явно показывают, что сильные игроки оконного рынка все активнее забирают себе лакомые его куски, укрепляя свои позиции на рынке и интенсивно развивая свой бренд и продукт. Другим компаниям по-прежнему остается придерживаться стратегии оптимизации издержек и по мере возможности укреплять существующие позиции.

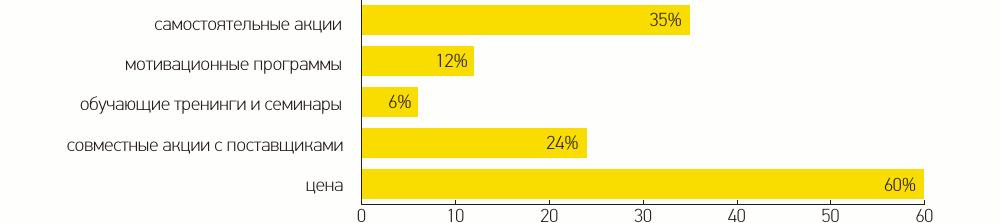

В реализации продукции фокус внимания среди опрошенных компаний был сосредоточен на удержании «своего» дилера. Среди главных инструментов в работе с партнерами по-прежнему лидирует цена. А вот продажи продукции через интернет для украинского рынка СПК пока еще малоэффективны – на это указали 70% опрошенных.

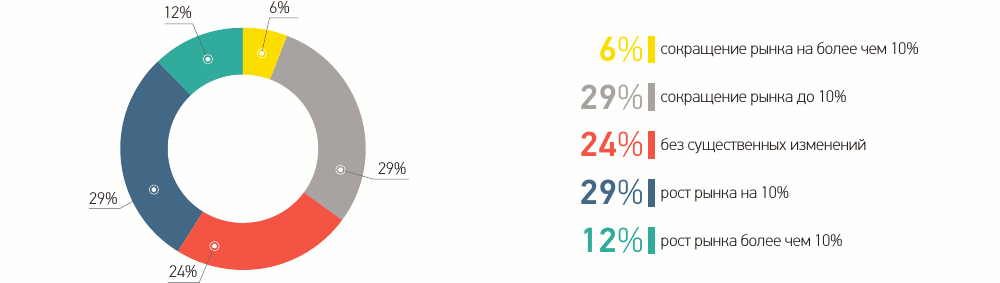

В ожиданиях на III квартал 2016 года – все та же противоречивая картина: треть компаний прогнозируют рост продаж, в основном на 10%; столько же компаний ожидают снижение в объемах; и оставшаяся треть предполагают, что ситуация на рынке в 3 квартале будет на уровне 2-го. В целом, оконный рынок Украины развивается и набирает обороты. В продолжение сложившейся тенденции в III квартале планируется очередное перераспределение долей рынка среди его игроков.

50% компаний отметили снижение объемов украинского рынка СПК во II квартале 2016 года. При этом почти столько же (45%) отметили рост рынка в отчетном периоде;

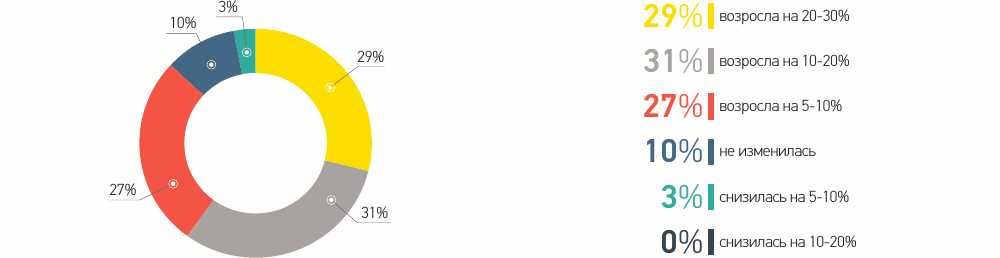

59% компаний обозначили повышение цены на готовые изделия, среди них почти треть указали на увеличение стоимости продукции на 20-30%;

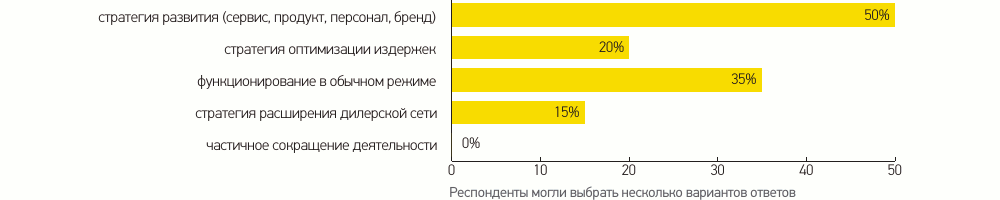

50% компаний во II квартале 2016 года уделяли внимание развитию своего бренда, сервиса и продукта, при этом 35% опрошенных – функционировали в обычном режиме;

60% компаний обозначили сокращение общего количества дилеров в Украине во II квартале 2016 года;

70% опрошенных компаний реализовывают свою продукцию через интернет, однако у большинства респондентов продажи через всемирную сеть составляют не более 5%;

41% компаний ожидают увеличение объемов рынка в III квартале 2016 года в сравнении с аналогичным периодом прошлого года.

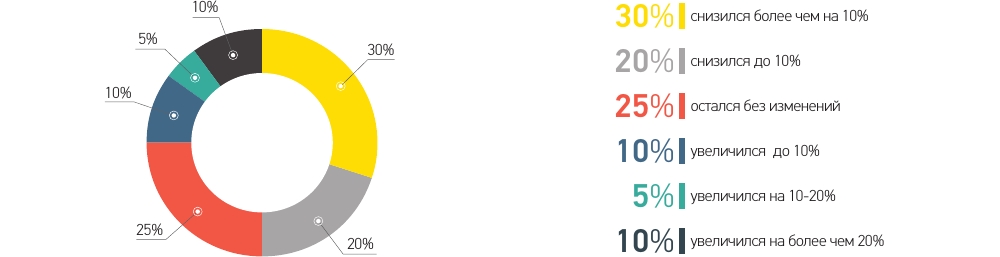

Во II квартале 2016 года относительно аналогичного периода 2015 года участники опроса отметили как ухудшение, так и улучшение на рынке СПК Украины. Так, для половины респондентов – рынок во II квартале просел в основном на 10%. В противовес этому, другая часть опрошенных (45%) указала на увеличение объемов рынка за отчетный период, в диапазоне от 10% до 20%. При этом 5% респондентов отметили, что объемы рынка остались на уровне II квартала 2015 года.

По нашим аналитическим данным объемы рынка в Украине за II квартал хоть и на разный процент в регионах, но выросли. Анализируя данные показатели, можно сделать вывод: на общем фоне увеличения объемов рынка, объемы продаж одних компаний снизились, при этом их долю забрали другие, более крупные компании. Таким образом, во II квартале 2016 года произошло очередное перераспределение рынка, что характерно для последних периодов.

II квартал 2016 года был отмечен повышением цен на готовую продукцию, в среднем на 20%. На это указали подавляющее большинство компаний (87% опрошенных). Совсем немногие отметили снижение стоимости – таких 3%. И 10% респондентов не увидели изменений в прайсах на готовую продукцию СПК в отчетном периоде.

Если в I квартале 2016 года компании, в большей части, уделяли внимание развитию дилерской сети (таких было 36% компаний), то во II квартале этого года подавляющее большинство (50%) отдало предпочтение развитию своего бренда, продукта и сервиса. При этом во II квартале всего 15% компаний сосредоточили свои силы на развитие дилерской сети; в обычном режиме функционировали 35%; и только пятой части опрошенных пришлось оптимизировать издержки (в I квартале к оптимизации прибегли почти треть компаний). Это говорит о том, что большая часть операторов рынка уже оптимизировали свои издержки ранее. II квартал для многих – это оптимальное время сосредоточить усилия на удержании существующих партнерских отношений с дилерами, то есть акцент в работе с представителями — на качестве сотрудничества, а не на увеличении количества точек продаж.

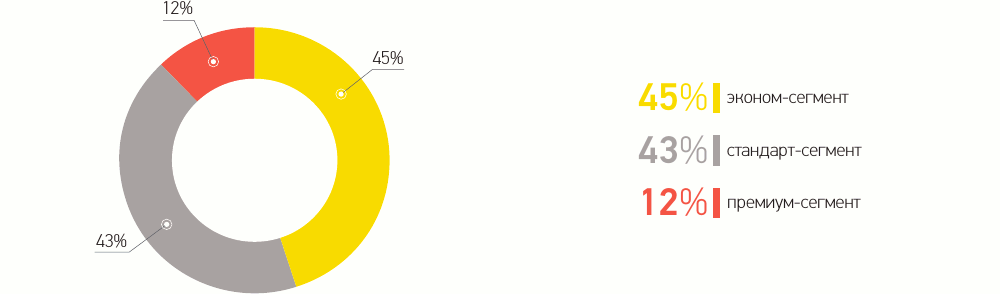

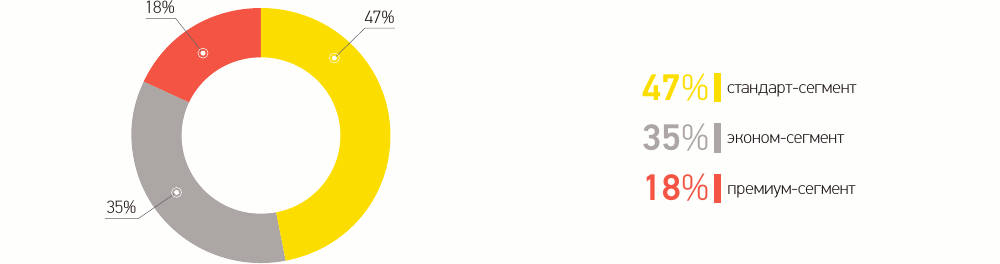

В ценовом сегменте реализации продукции изменений не было. По-прежнему, лидируют в продажах изделия эконом- и стандарт-сегмента. При этом продукция стандарт-сегмента немного выросла в объемах, премиум — уверенно занимает свою позицию.

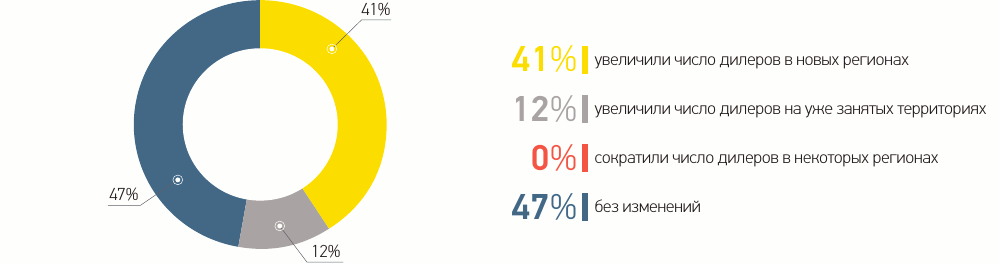

Во II квартале 2016 года половина компаний (47%) придерживались выбранной стратегии – концентрация внимания на улучшении качества сотрудничества с представителями, не распыляясь на расширении дилерской сети (что подтверждают и ответы из предыдущих вопросов). Другая часть опрошенных (41%) все же сосредоточила внимание на завоевании новых территорий; немногие (12%) укрепляли свои позиции на занятых местах. Это легко объяснимо в связи с предстоящим активным сезоном продаж.

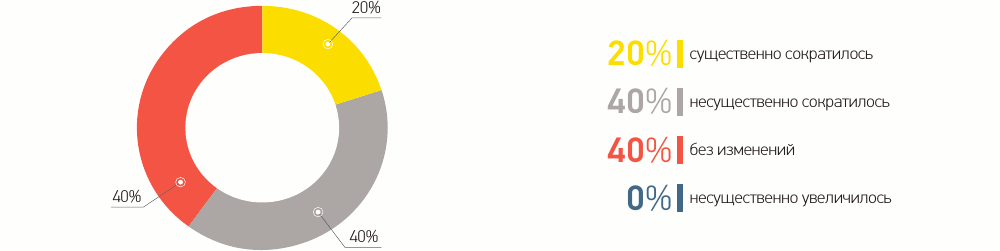

Во II квартале динамика по снижению общего числа оконных дилеров на рынке продолжается, но уже с меньшими темпами. О сокращении количества торговых точек во II квартале заявили меньше половины опрошенных – 40% компаний (к примеру, в I квартале эту тенденцию отметили 57% респондентов). Для другой части компаний в отчетном периоде ситуация с дилерами на рынке осталась без изменений.

В работе с торговыми представителями среди главных мотивационных инструментов, по-прежнему, лидирует цена (60%), также были эффективны акции: как самостоятельные (35%), так и совместные с поставщиками (24%). К сожалению, мало компаний во II квартале уделяли внимание обучению своих партнеров как одному из перспективных и эффективных инструментов в продвижении своей продукции и формирования лояльности в партнерских отношениях.

Посетителей в дилерских салонах становится все меньше. 64% опрошенных указывают на снижение этого показателя, при чем, треть респондентов отметили, что в отчетном периоде это было существенное сокращение.

В условиях неоптимистичной динамики посещения дилерских салонов и закономерном снижении числа покупателей через привычные точки продаж, компании-производители СПК уже давно находятся в поиске новых путей реализации своей продукции.

Возобновление первичного строительства, а, следовательно, и участие в тендерах по остеклению, становится отдушиной в сложившейся ситуации.

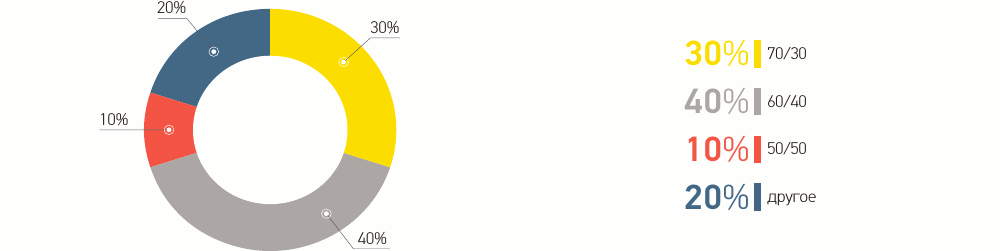

По нашим данным – во II квартале 2016 года часть компаний-производителей СПК активно принимали участие в тендерах, и, как следствие, реализовывали определенную долю своей продукции через данный сегмент рынка. Эти данные подтверждают результаты проведенного нами опроса. Согласно мнению респондентов, остекление первичного жилья во II квартале 2016 года по отношению к вторичному набирает обороты, что, безусловно, положительным образом влияет на развитие оконного рынка.

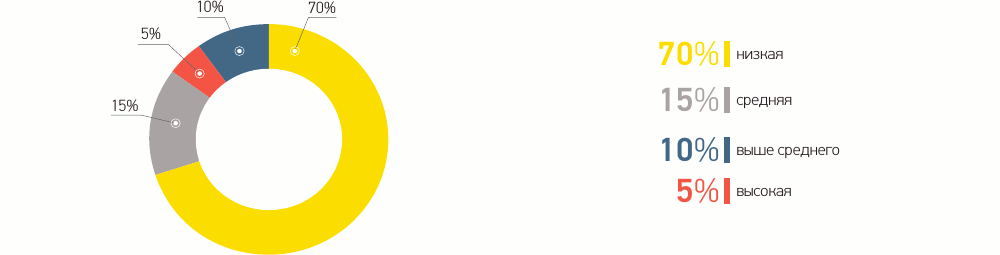

Находясь в поиске новых эффективных инструментов для реализации своей продукции, компании-производители все активнее смотрят в сторону продаж через интернет. Но, к сожалению, этот рынок реализации оконной продукции у нас пока еще не развит. Динамика продаж через всемирную сеть на данный момент низкая – на это указали подавляющее большинство опрошенных компаний (70%). 15% компаний оценили степень развития интернет-продаж – как среднюю; оставшиеся 15% указали, что показатель в данном вопросе – на уровне выше среднего.

На практике – в объемах у большинства компаний-производителей (53%) продажи через интернет занимают около 5% от общего их объема реализации продукции. И почти треть опрошенных (29%), в принципе, не осуществляют продажи через интернет. Хотя мировая практика и даже опыт соседних государств говорит о набирающей обороты динамики продаж через интернет, в том числе и в оконной отрасли, отечественный оконный рынок в этом аспекте еще на начальной стадии.

По нашим аналитическим данным, украинскому потребителю окон свойственно через интернет осуществлять первый контакт с дилерским салоном, а также просчитывать стоимость окон на сайтах компаний. Покупка же изделия происходит непосредственно в оконном салоне. Таким образом, интернет на сегодня на украинском рынке СПК является более инструментом продвижения бренда и стимулом для первичного контакта с дилерами, нежели эффективным каналом сбыта. Тем не менее, продажи через всемирную сеть – довольно перспективный инструмент и для оконного бизнеса Украины.

41% участников опроса видят в III квартале 2016 года увеличение объемов рынка, в большей части до 10% по сравнению с показателями III квартала минувшего года. При этом 35% компаний готовятся к ухудшению, среди них почти треть (29%) прогнозируют снижение объемов до 10%. Есть и те, кто ожидает сохранения объемов продаж на уровне прошлого года в аналогичном периоде. Одним словом, грядет очередное перераспределение долей рынка, где наиболее сильные операторы будут активно бороться за увеличения своих продаж, а, следовательно, и за новые каналы сбыта, расширяя свое присутствие в регионах и на новых территориях.

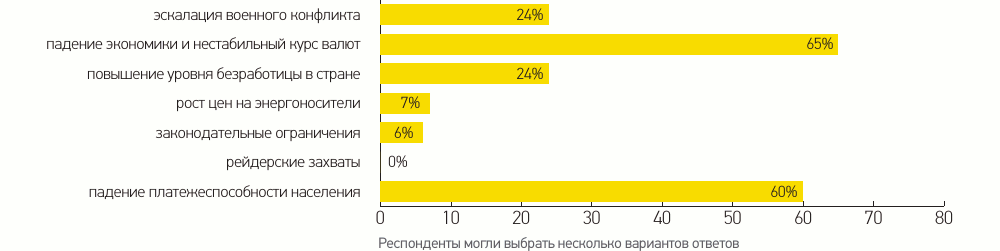

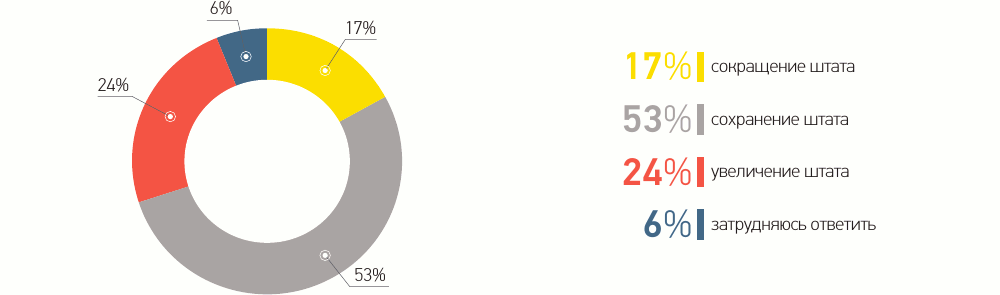

Среди рисков для отрасли в III квартале, как и ранее: спад в экономике, нестабильный курс валют и падение платежеспособности населения. А в кадровой политике – все спокойно. Компании берегут свои кадры. Почти треть компаний (24%) планируют увеличить свой штат, скорее – для расширения отдела продаж в активный сезон. Сокращение штата (у 17% компаний), вероятно, будет относиться к офисным сотрудникам. Есть процент тех руководителей (6%), кто будет принимать решение по ситуации и на сегодня не готов спрогнозировать свои кадровые решения.

В III квартале наиболее востребованной, по мнению опрошенных компаний, будет продукция эконом- (47%) и стандарт-сегмента (41%). Премиум-класс уверенно держит свои 12%. Примечательно, что во II квартале согласно опросу доля продукции стандарт-сегмента увеличилась, но в ожиданиях на III квартал операторы рынка указывают в приоритетах продукцию эконом-класс. Скорее всего, это связано с трезвой оценкой превалирующих потребностей потребителей.

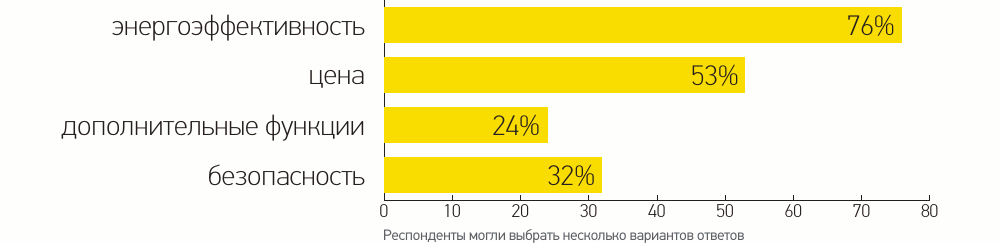

Тем не менее, главным трендом среди потребителей СПК в III квартале участники опроса назвали: энергоэффективность – 76%, цена – 53%, дополнительные функции и безопасность почти по 30%. Радует то, что компании и, как следствие дилеры, стали активнее доносить информацию конечному потребителю о возможных дополнительных функциях и об оснащении элементами безопасности оконных конструкций. Осведомленность конечного потребителя о вариантах функциональности продукции, которую он выбирает, в большей части дает возможность продавцу получить дополнительную прибыль от продажи изделий, функционально необходимых клиенту, нежели в очередной раз предложить ему просто эконом вариант.

Ведь, как говорил классик маркетинга – Филип Котлер: «Дайте клиенту выбор, и он оставит у Вас все свои деньги!»