Обозрение состояния рынка Румынии в сфере производства окон и дверей

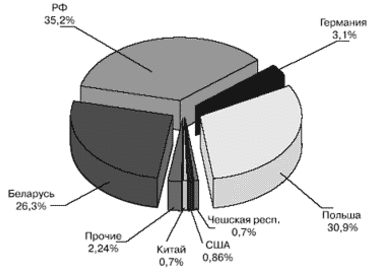

В соответствии с информацией, предоставленной Национальным институтом

статистики, импорт поливинилхлоридных систем в течение первых девяти месяцев

2005 года составил более 42.6 миллиона евро. Это на 37% больше, чем за

такой же период 2004 года (31 миллион евро) и в два раза больше, чем за

такой же период 2003 года (21.3 миллион евро). Принимая во внимание количественную

сторону, можно отметить, что поставки, сделанные в январе-сентябре 2005

года, в общем составили 21.488 тонн по сравнению с 15.910 тоннами за девять

месяцев предыдущего года.

В течение первых девяти месяцев румынские торговые агенты данной отрасли

купили столько поливинилхлоридных систем, сколько они приобрели за весь

прошлый год. Опираясь на статистические данные за январь-сентябрь 2005

года, прогнозировалась в 2005 году общая стоимость поливинилхлоридных

профилей в 60 миллионов евро.

Упадок импорта греческих алюминиевых профилей

За указанный период стоимость импорта алюминиевого профиля составляла

50.53 миллионов евро — это на 18% больше, чем за такой же промежуток времени

2004 года, когда стоимость поставок составляла 42.93 миллиона евро. В

количественном соотношении это 18.880 тонн. За первые девять месяцев 2004

года — 12.116 тонн.

Впервые греческая стоимость покупки удерживалась на уровне прошлого года.

Отметился значительный рост (30-58%) поступления продуктов из Германии,

Турции, Италии и Польши. С целью определения причин спада и создания условий

для стабильного увеличения оборота на короткий и длительный период, эволюция

поставок из Греции должна анализироваться другими поставщиками.

|

В 2003 году более 50% импорта алюминиевого профиля было урегулировано с Грецией, но в 2004 году этот процент сократился до 42%. В анализируемом 2005 году общее число составило 32%. Между 2003 и 2005 годами квоты на итальянские закупки составляли 11-12%. В связи с динамическим развитием импорта из Германии и Турции, Италия заняла 4-е место среди ведущих стран-поставщиков алюминиевого профиля на румынский рынок. |

Чтобы увеличить объемы продаж профилей из Греции необходимо расширить ассортимент, состоящий из таких продуктов как композит, дверные панели, оборудование, принадлежности и даже системы поливинилхлоридных профилей. Причина импортного упадка греческих продуктов может также объясняться существованием значительных запасов в сочетании с исходными продуктами на внутреннем производстве.

|

Статистические данные:

|

В промежутке между январем и сентябрем 2005 года средняя цена алюминиевого

профиля, составляющая 3.64 евро за килограмм, выросла по сравнению с таким

же периодом 2004 года на 3%.

С промежуточной ценой 5.90 евро за килограмм (намного выше средней) немецкие

системы использовались для комплексных проектов, требующих особенных высокоэффективных

профилей. Увеличение немецкого импорта указывает на развитие сектора офисного

и коммерческого строительства, которому уступает сектор жилищного строительства,

где используются типичные алюминиевые профили. В области создания окон/дверей

для бытовых целей цена, уменьшенная на 25 % относительно средней рыночной

цены, позволила в период 2002-2005 годов зарегистрировать 40-45 % годовой

продажи турецких профилей.

Импорт металлических изделий увеличился на 29%

Общая стоимость металлических изделий, импортированных в течение января-сентября

2005 года, превысила 20.85 миллионов евро, что на одну треть больше аналогичного

периода в 2004 году (16.21 миллион евро). Германия по-прежнему остается

основным поставщиком (46%), но поставки из Турции приобрели более динамичный

характер. Покупка продуктов из Турции достигла 2.23 миллиона евро. По

сравнению с таким же периодом за 2004 год рост составил 73%. В связи с

активным ростом импорта из Турции, который уже превысил средний уровень,

рост доли турецких поставщиков также заметно увеличился (от 5% в 2003

году, до 8% в 2004 году и 11% в 2005). Австрийские продукты за последние

два года увеличили свою квоту в общем импорте до 17% (6% в 2003 году).

В качестве противоположного примера можно привести сделки с венгерскими

производителями, чей вклад в импорт постоянно уменьшается (с 30% в 2003

году до 13% в 2004 и только 9% в течение девяти месяцев в 2005). За анализируемый

период импорт из Венгрии составил 1.91 миллионов евро, т.е. 8% по сравнению

с таким же периодом 2004 года.

Стоимость металлических изделий за январь-сентябрь подтвердила исходные

прогнозы аналитиков, которые указывали на общий уровень в 30 миллионов

евро в 2005 году.

В январе-сентябре 2005 года было импортировано 76.571 тонн стекла на общую сумму в 31.7 миллион евро, что на 44% больше, чем за такой же промежуток времени предыдущего года (21.94 миллиона евро, 55.087 тонн). Статистические сведения подтверждают возрастание использования ассортимента стекла толщиной 4 мм (более 88 % импортированного стекла имеют такой размер).

Принимая во внимание промежуточную цену на флоат-стекло, цветное и безопасное стекло, отмечается увеличение на 4%. Цена ассортимента типа Low-E в 2004 году понизилась на 7% (-13% по сравнению с 2003 годом). Хорошие технические характеристики и различие в ценах способствовали повышению класса стекла типа Low-E.

| За последние девять месяцев флоат-стекло типа Low-E занимало 27% от общего импорта по сравнению с 2004 годом и 23% по сравнению с 2003 годом. |

Ситуация, сложившаяся на стекольном рынке:

- В 2005 году Венгрия стала основным дистрибьютором флоат-стекла на румынском рынке и опередила импортеров из Польши. Поставляя 21.143 тонны флоат-стекла (+89% по сравнению с таким же периодом прошлого года), Венгрия опередила Польшу, которая добилась увеличения только на 25% (14.315 тонн флоат-стекла). Несмотря на источник покупки (Венгрия, Польша, Чешская Республика, Турция, Германия), промежуточная цена на флоат-стекло составила 3.2 евро за кв. м.

- Импорт стекла типа Low-E составил 14.595 тонн (8.66 миллионов евро), что на 72% больше по сравнению с январем-сентябрем 2004 года (поставки — 8.466 тонн на сумму 5.42 миллиона евро). За анализируемый период импорт стекла типа Low-E из Польши и Германии вырос в два раза. Эти страны стали основными дистрибьюторами стекла типа Low-E на румынский рынок (Польша занимает первое место, ее доля составляет 51%, Германии — 14%).

- Промежуточная импортная цена на стекло типа Low-E из Германии, Люксембурга и Чешской Республики 7-8 евро за кв. м. Получается так, что Польша, предложив цену 4.6 евро за кв.м, фактически навязала себя на румынский рынок. Поэтому импорт из Польши в 2005 году увеличился в 2,6 раза (2.880-7.459 тонн), в то время как поставки из Люксембурга увеличились на 8%, а из Чешской Республики уменьшился на 19%.

- Стоимость поставок легкого стекла за рассматриваемый период составила 45 миллионов евро. Таким образом, в соответствии с прогнозами специалистов общая стоимость импортируемых материалов (ПВХ/ алюминиевые профили, металлические изделия и стекло), применяемых для термоизоляционных соединений, в 2005 году превысила 210 миллионов евро.

- Количество импортированного стекла за первые девять месяцев 2005 года было достаточно для 1.82 миллиона окон, а это на 39% больше, чем за такой же период 2004 года (1.31 миллион единиц), и в два раза больше по сравнению с продажей соединительных элементов в 2003 году (0.93 миллиона единиц).

Тенденция к повышению цен на алюминий

Производство сырьевого материала для получения алюминия приводит к высоким

энергетическим затратам. Увеличение стоимости за прошедший год привело

к сокращению деятельности компаний в этой сфере производства. Например,

в Германии цены за энергетические ресурсы увеличились в два раза по сравнению

с 2001 годом. Расходы за электроэнергию, затраченную на производство алюминия,

достигли 40%. Такое же положение сложилось и в Китае, который употребляет

4.4% от общего количества потребляемой энергии на развитие данного сектора.

Запрос на алюминий на внутреннем рынке, для которого годовая ставка по

прогнозам на 2005-2010 годы составляет 7.2%, будет обеспечиваться за счет

сокращения экспорта алюминия из Китая.

Закрытие производства изделий, обусловленное повышением цен на энергоносители

и одновременным спадом китайского экспорта, создает предпосылки для скачка

предложений на алюминий во всем мире. Аналитики прогнозируют, что такая

ситуация является неизбежной, учитывая, что в течение прошлого года предложение

на алюминий сократилось на 2%, в то время как на другие цветные металлы

значительно повысилось, особенно на медь (+24%) и цинк (+19%).

the organizers of Windoor Romania