Огляд ринку СПК України за 2019 рік

Порівнюючи 2018 і 2019 роки, хочеться відзначити, що падіння ринку трохи сповільнилося, але все одно продовжилося у 2019 році. Говорячи про будівельний ринок, пов'язаний безпосередньо з віконним, можна навіть спостерігати певний прогрес, хоч і не великий. Але якщо говорити в цілому про ринок вікон, то тут поки простежується регрес — падіння приблизно на 5-8%.

Основна причина цього — тривала нестабільна ситуація в країні і, як наслідок, зниження економічних показників і платоспроможності населення.

Минулі вибори, на яких була надія, не принесли бажаних змін в різних сферах економіки України. Віконна галузь — не виняток.

Проте, велика частина віконних компаній продовжує розвивати свій продукт, бренд, сервіс і, по можливості, розширювати свої дилерські мережі. Як і раніше, в продажах лідирує продукція стандарт-класу, і так само «енергоефективність» є головним трендом.

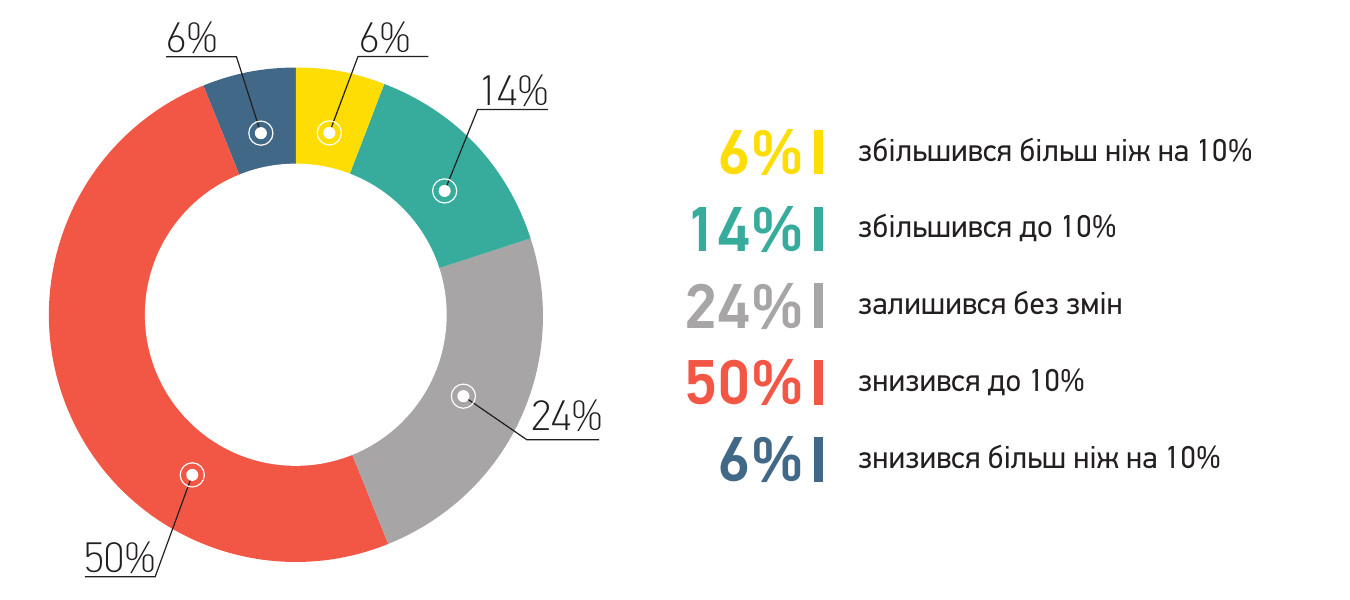

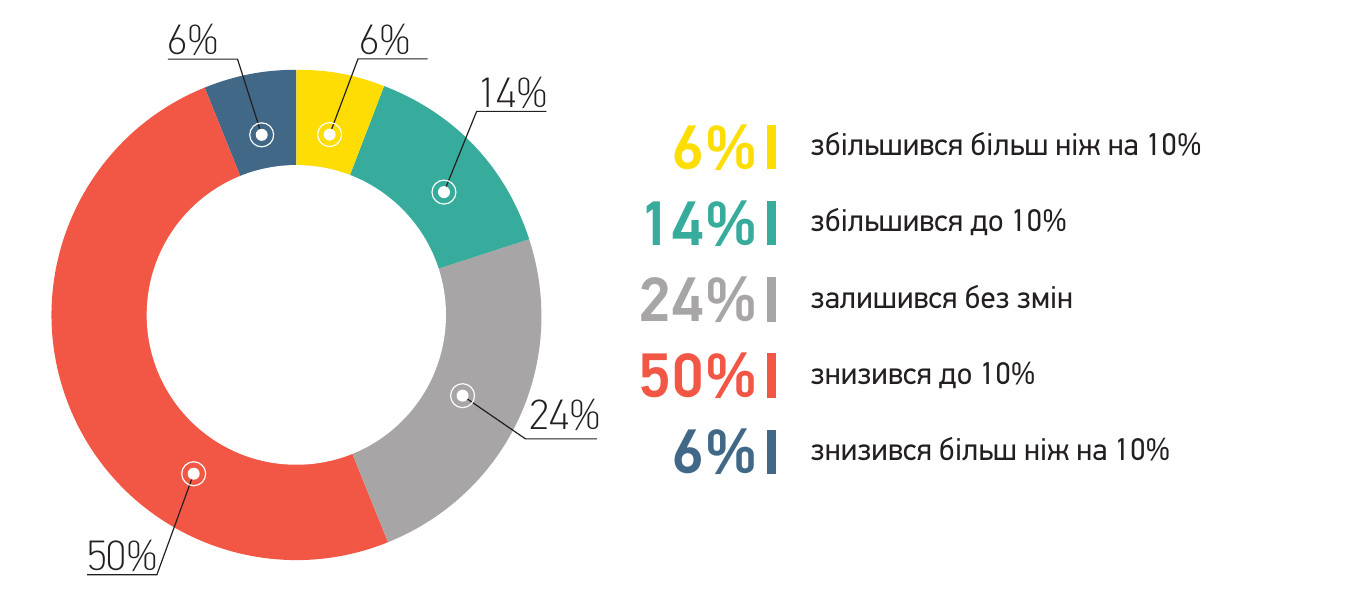

- 56% опитаних компаній відзначили зниження обсягів ринку СПК у 2019 році в порівнянні з показниками минулого року — в середньому до 10%

- 25% компаній у 2019 році вибрали стратегію оптимізації витрат, що на 11% вище ніж у 2018 році

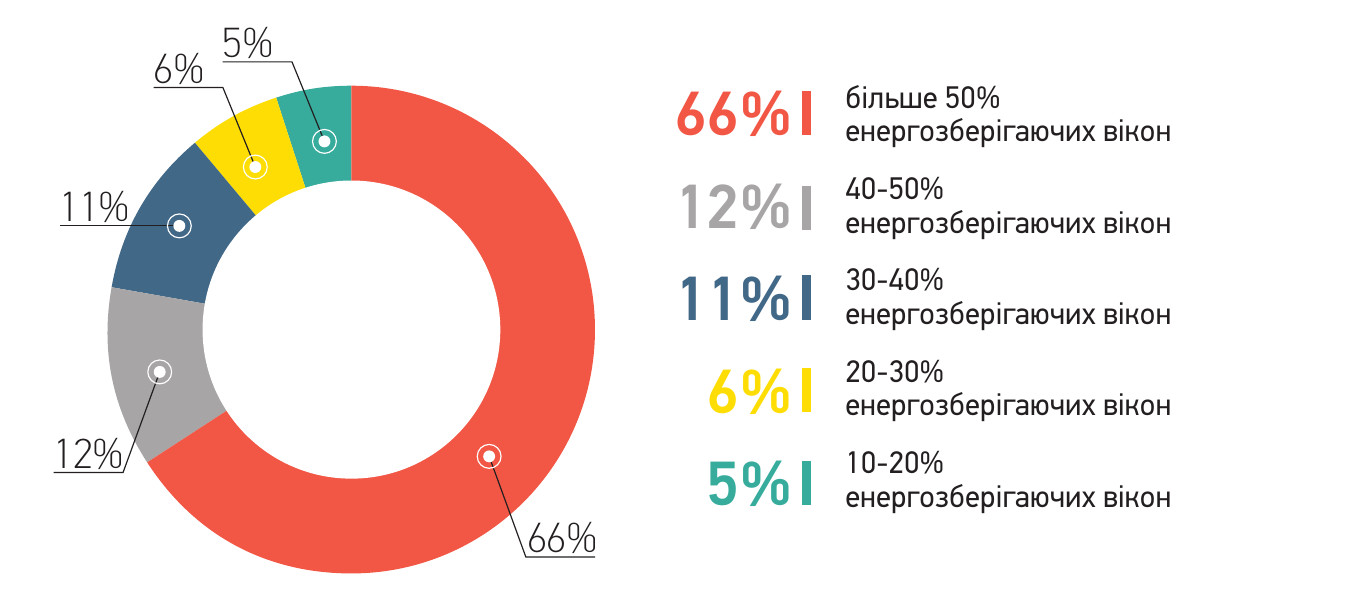

- 78% компаній вказали що енергозберігаючі вікна у 2019 році склали більше 40% від загального обсягу продажів. А це на 11% більше компаній ніж у 2018 році

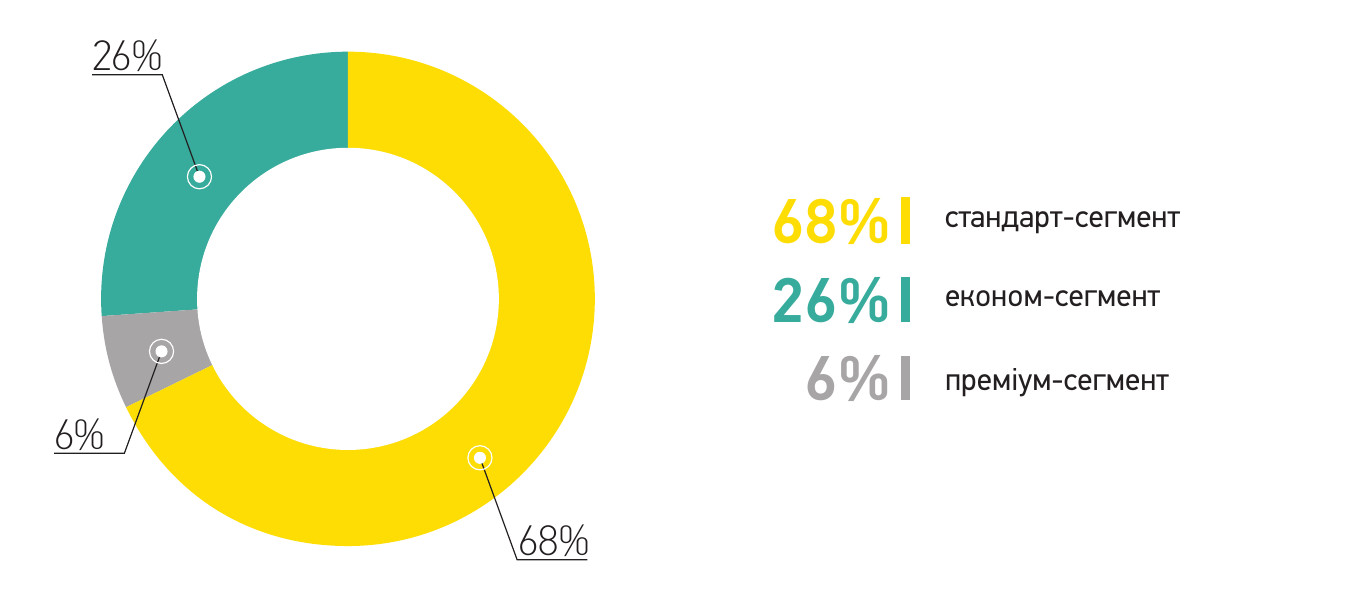

- 68% опитаних компаній у 2019 році продали на 5% більше продуктів стандарт-сегмента, ніж у 2018. Проте, продажі преміум-сегмента впали за рік з 10% до 6%

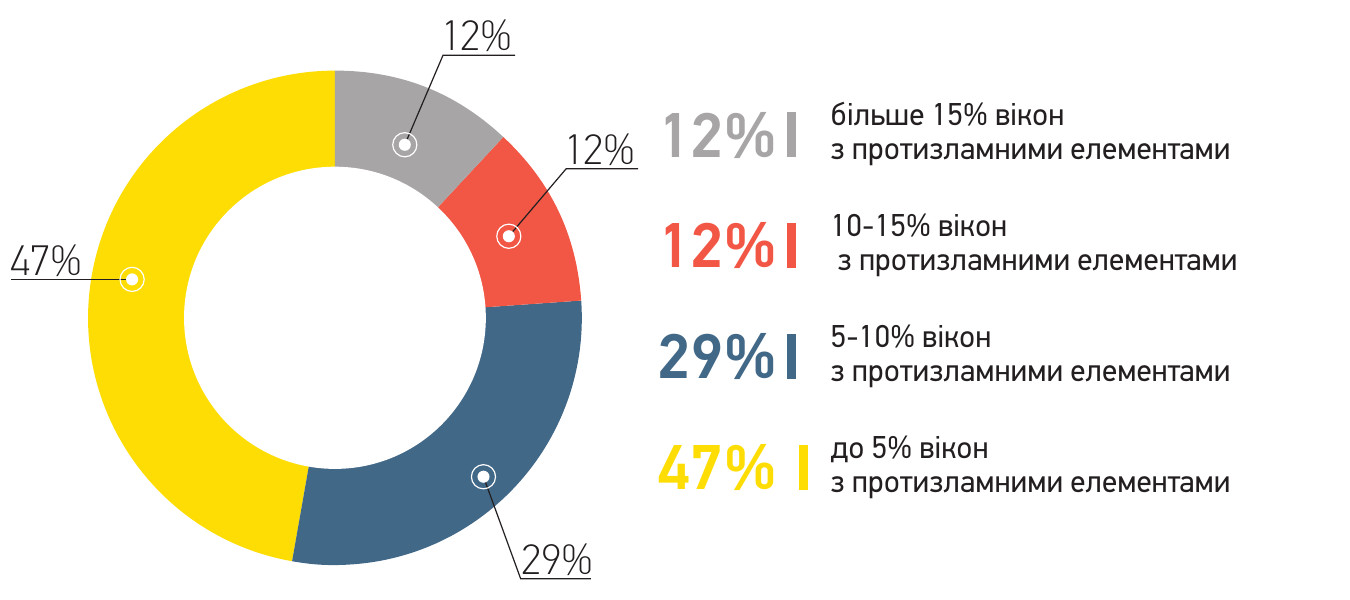

- 24% компаній відзначили, що у 2019 році обсяг замовлень вікон з протизламними елементами виріс, у порівнянні з 2018 роком і склав від 10% і вище від загального обсягу продажів

Стан справ у галузі

Для віконного ринку 2019 рік був нелегким, і він продовжив динаміку падіння як і в попередньому 2018 році. Незважаючи на таку тенденцію, багато хто з опитаних компаній виконали свої намічені цілі і досягли поставлених завдань.

Хтось це зробив завдяки стратегії оптимізації витрат (25% учасників опитування). Для когось продаж енергоефективних віконних конструкцій, а також продукції середнього цінового сегмента стали трендом 2019 року і допомогли стабілізувати продажі. Для когось основою стабільності став вихід на нові світові ринки.

Але абсолютно всі компанії схожі в одній думці, що віконний ринок вже давно втратив чіткі грані сезонності і 2019 рік був тому підтвердженням. І що нестабільність політичної ситуації в країні продовжує серйозно впливати на стан економіки, як в країні в цілому, так і в окремо взятій віконної галузі.

Як Ви оцінюєте обсяг ринку СПК в 2019 році щодо 2018 року?

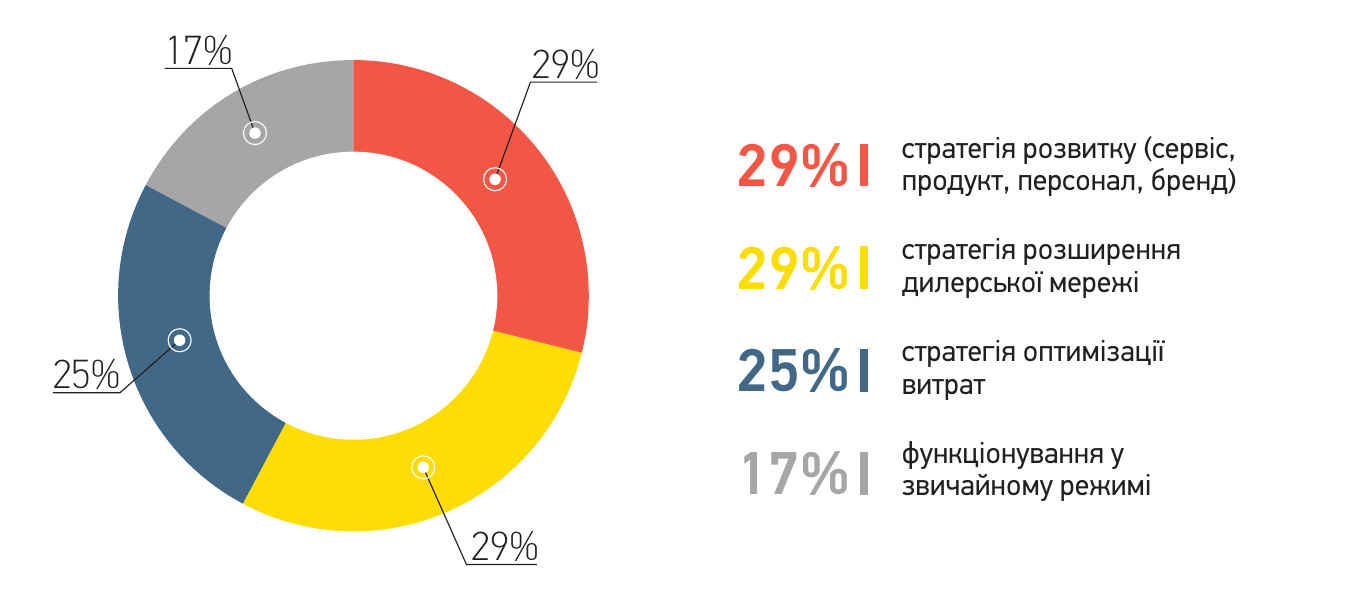

Що найбільш повно показує діяльність Вашої компанії у 2019 році?

Як змінилася Ваша продуктова лінійка у 2019 році?

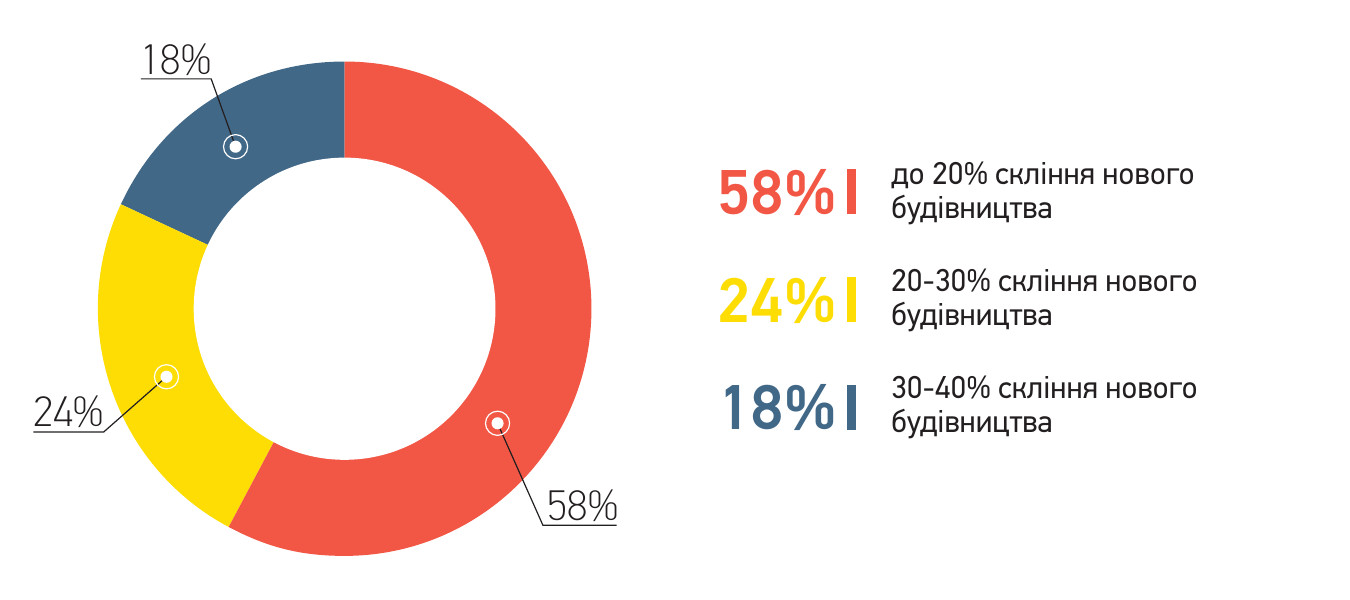

На Вашу думку, якою була частка скління нового будівництва у 2019 році в розрізі загального обсягу ринку?

Як наслідок, в 2019 році відзначалося зниження частки первинного будівництва, що підтвердили результати нашого опитування. Велика частина, 58% в 2019 щодо 43% опитаних в 2018, відзначили, що частка скління новобудови не перевищила в їх обсягах 20%.

В таких умовах, природно, різко посилилася конкуренція на ринку і також мав місце ціновий демпінг не тільки серед виробників СПК, а й серед постачальників комплектуючих. І, як результат, 37% компаній виробників у 2019 році провели повну заміну комплектуючих (29% ввели в асортимент новий профіль, а 8% — нову фурнітуру), в порівнянні з 31% в 2018 році. Не завжди такі зміни ведуть до підвищення якості продукції, але стан справ на ринку вимагає будь-яких рішень, і іноді вони бувають і на користь зниження ціни, а не підвищення якості.

Тим не менше, більшість компаній-виробників СПК

Адже відомо: в умовах жорсткої конкуренції ставка на розвиток — найоптимальніше рішення для виграшу у довгостроковій перспективі.

Продукція

Незважаючи на триваюче падіння ринку у 2019 році, продукція стандарт-класу, як і раніше, лідирує в продажах у більшості опитаних компаній. Із завидною популярністю середній ціновий сегмент рік від року зростає і у 2019 році склав вже 68%, що більше на 6% ніж у 2018 році. А ось продукція преміум-сегмента просіла майже в 2 рази у порівнянні з 2018 роком і склала всього 6% від загального обсягу продажів опитуваних компаній.

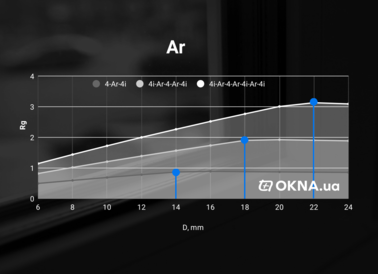

Таку динаміку можна пояснити підвищенням рівня обізнаності кінцевих споживачів, завдяки більш професійному підходу до продажів СПК менеджерами у віконних салонах, а також триваючою у 2019 році програмою «теплих» кредитів. Покупці воліють купувати більш функціональний продукт з енергозберігаючими властивостями, розуміючи вигоду від вкладених коштів, як в комфорті використання, так і в подальшій економії на комунальних платежах.

Розуміючи динаміку, компанії-виробники вводять додаткові позиції в свій асортимент, все частіше використовуючи більш функціональні комплектуючі.

«Теплі» вікна зберігають популярність і є головним трендом останніх років. У 2019 збільшилася кількість компаній, в порівнянні з 2018 роком (67% в 2018 р і 78% респондентів в 2019 р.), у яких віконні конструкції з енергозберігаючими характеристиками становили понад 40% від загального обсягу продажів.

Продажі протизламних вікон утворили від 5 до 15 % загального доходу за 2018 рік лише в 24% компаній. А у наступному 2019 році цей же показник збільшився майже вдвічі: аналогічною структурою продажів щодо протизламних вікон змогли похвалитися вже 53% компаній.

Продукція якого цінового сегмента переважала у Вашому обсязі продажів у 2019 році?

Яку частку у Ваших обсягах продажів у 2019 році склали енергозберігаючі вікна?

Яку частку у Ваших обсягах продажів у 2019 році склали вікна з протизламними елементами?

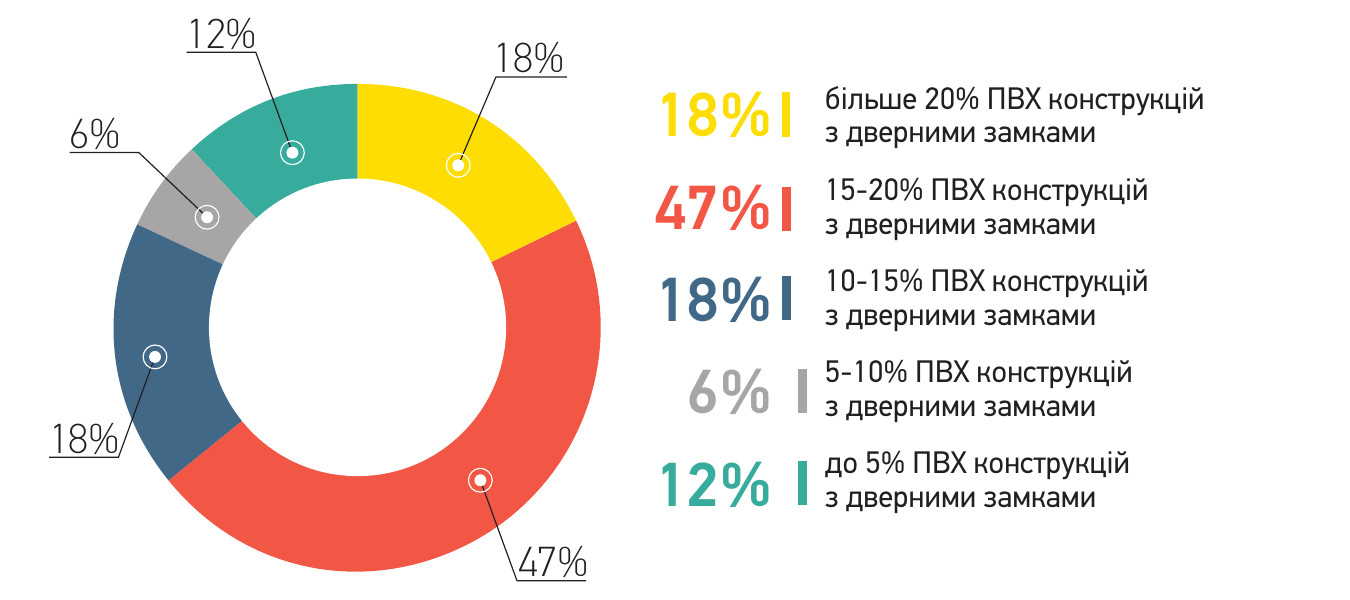

Яку частку у Ваших обсягах продажів у 2019 році склали дверні ПВХ конструкції з використанням дверних замків?

У чому причина такого зростання? Можливо в покращеній політиці навчання. Навіщо потрібні протизламні вікна — зрозуміло з самої їх назви. Але чому варто їх купити — залишалося абстракцією. Завдяки збільшенню кількості та якості тренінгів для персоналу в 2019 році, менеджери з продажів не тільки досконально вивчили всі можливості і переваги свого продукту, але й навчилися краще доносити їх до покупця.

Якщо в 2018 році вони продавали протизламні вікна, то в 2019 стали продавати почуття безпеки і захищеності.

Важливу роль у цьому питанні відіграє також навчання фахівців з монтажу та вимірів особливостям встановлення вікон з протизламними елементами.

В умовах нестабільної економіки, як правило, криміногенна обстановка зростає. І сучасний споживач, бажаючи забезпечити свою безпеку, готовий вже виділяти додаткові кошти, щоб отримати більше комфорту і подбати про безпеку свого майна.

Ті компанії, які вибирають розвиток своєї продуктової лінійки і розуміють вигоду цього маржинального продукту, знаходяться на крок попереду інших учасників ринку. Це особливо цінно в умовах зростаючої конкуренції.

Ще одним продуктом, який набирає все більше популярності на віконному ринку, є міжкімнатні дверні конструкції з ПВХ. Цікаві дизайнерські рішення і нові технології дозволяють цьому продукту вигідно конкурувати з іншими міжкімнатними дверима. Вони володіють великими теплоізоляційними властивостями і довговічністю, в порівнянні, наприклад, з шпонованими. До того ж, на ринку з'явилися ПВХ двері з алюмінієвими накладками, що забезпечує більшу надійність і кращі експлуатаційні властивості.

Зростання популярності таких дверей підтверджено і тим, що у 2018 році частку більше 15% від загального обсягу продажів відзначали лише 28% опитаних компаній, а в 2019 році таких виробників виявилося вже 65%.

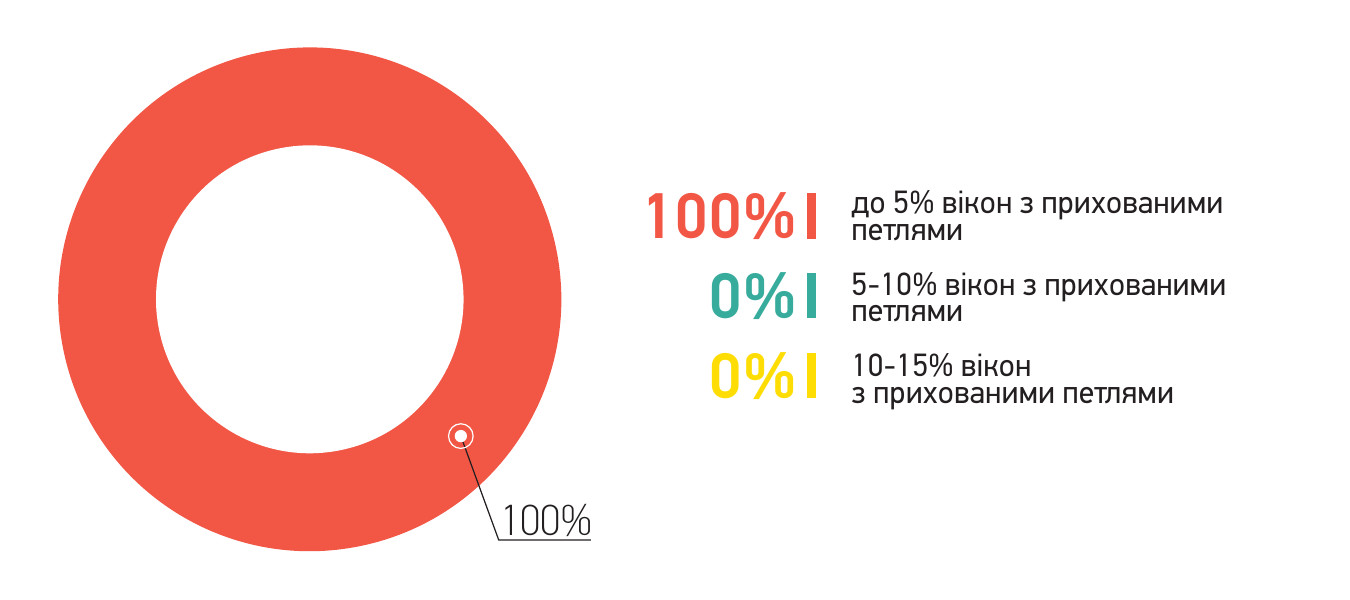

Зростає популярність і прихованих петель. Споживач зрозумів, що це красиво, і з точки зору безпеки та енергоефективності працює таке вікно краще, ніж зі звичайними навісними петлями. Звичайно, в цьому продукті є особливість — ставити її трохи складніше, ніж прості петлі, але це всього лише навичка, якою виробники діляться з фахівцями з монтажу у відеороликах, на семінарах і майстер-класах. Застосування прихованих петель стає конкурентною перевагою для виробників вікон, зростає маржинальність конструкції.

У Європі зараз існує тенденція до збільшення продажів прихованих петель. Наприклад, в Німеччині частка таких петель складає близько 40%, в Польщі 25-30%, у скандинавських країнах — близько 60%. В Україні, за даними нашого опитування, це поки до 5% від загального обсягу продажів, але, ми впевнені, що цей продукт буде популярний у 2020 р.

Яку частку у Ваших обсягах продажів у 2019 році склали вікна з прихованими петлями?

Просування

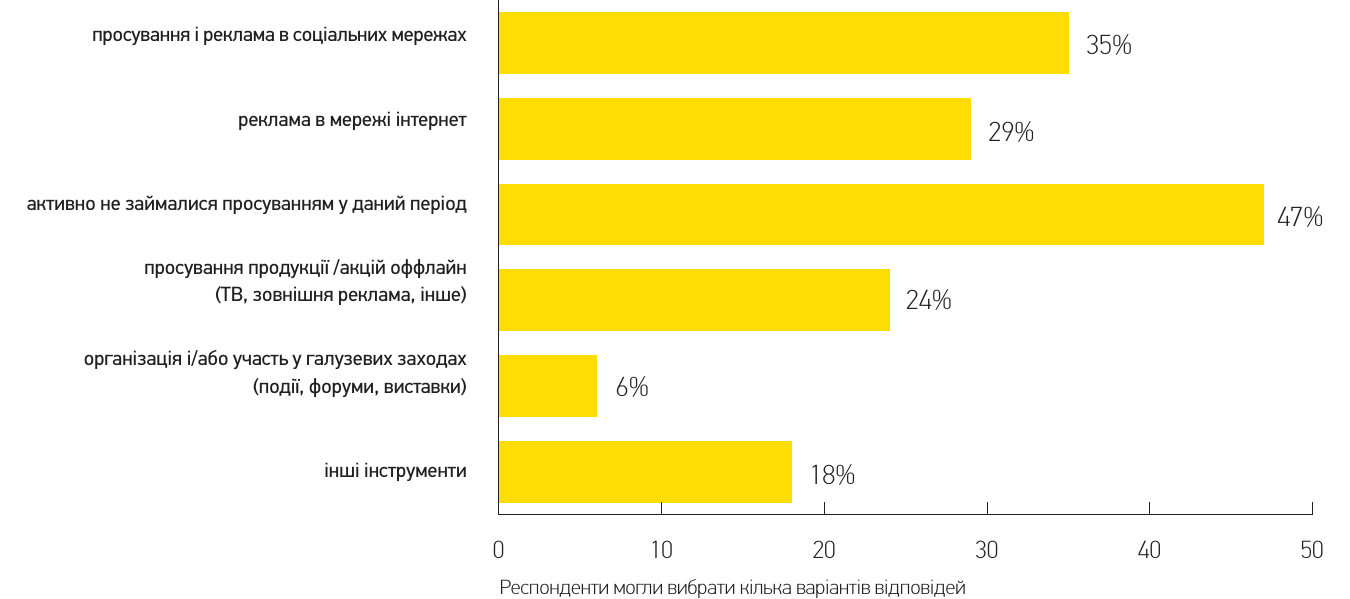

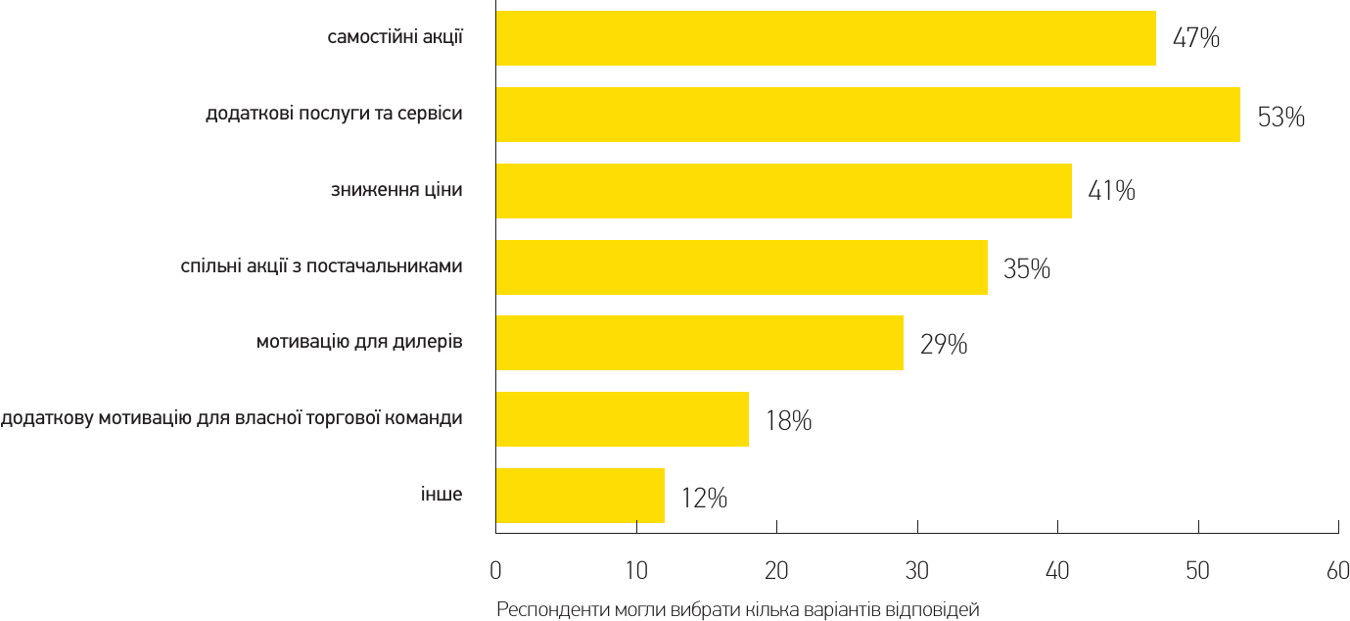

У 2019 році віконні компанії продовжили приділяти увагу проведенню акцій, як самостійних, так і спільних з партнерами. Акції є дієвим драйвером будь-яких продажів. Але в порівнянні з 2018 роком їх проводили набагато менше компаній (47% стверджувальних відповідей, у порівнянні з 81% 2018 року). Позначилося тривання у 2019 році падіння ринку і збільшилася кількість компаній, які обрали в 2019 році своєю стратегією оптимізацію витрат.

У той же час, ми бачимо, що відбувається перерозподіл серед інструментів просування, які обирають для себе компанії. Збільшилося число тих, компаній, які активно стали присутніми в інтернет-просторі (29%), а також просувати свою продукцію і послуги через соціальні мережі (35%). Інтернет-майданчики, спеціальні програми для розрахунку вікон, а також сторінки в соціальних мережах таких як Facebook так і Instagram стають невід'ємними інструментами сьогодення.

Приємно відзначити те, що віконні компанії більшою мірою стали приділяти увагу наданню додаткових послуг та сервісу. Так у 2019 році 53% опитаних відзначили цей факт серед пріоритетів свого просування.

Частина провідних компаній, з метою просування бренду і посилення його позицій на ринку, використовували потужний, але, в той же час, більш витратний інструмент — рекламу на телебаченні, зовнішніх та інших рекламних носіях (24%). І що характерно, частка такої реклами поки залишається незмінною, в 2018 році аналогічна кількість респондентів (24%) вказали, що використовували цей інструмент просування.

А ось відсоток участі компаній у галузевих форумах і виставках істотно знизився, в порівнянні з 2018 роком (6% проти 15%) і, у зв'язку з епідеміологічною ситуацією в світі, у 2020 році, на жаль, навряд чи зміниться в більшу сторону.

Які інструменти з просування продукції/акцій показали найбільшу ефективність у 2019 році?

Які інструменти для стимулювання збуту Ви використовували найбільш активно в 2019 році?

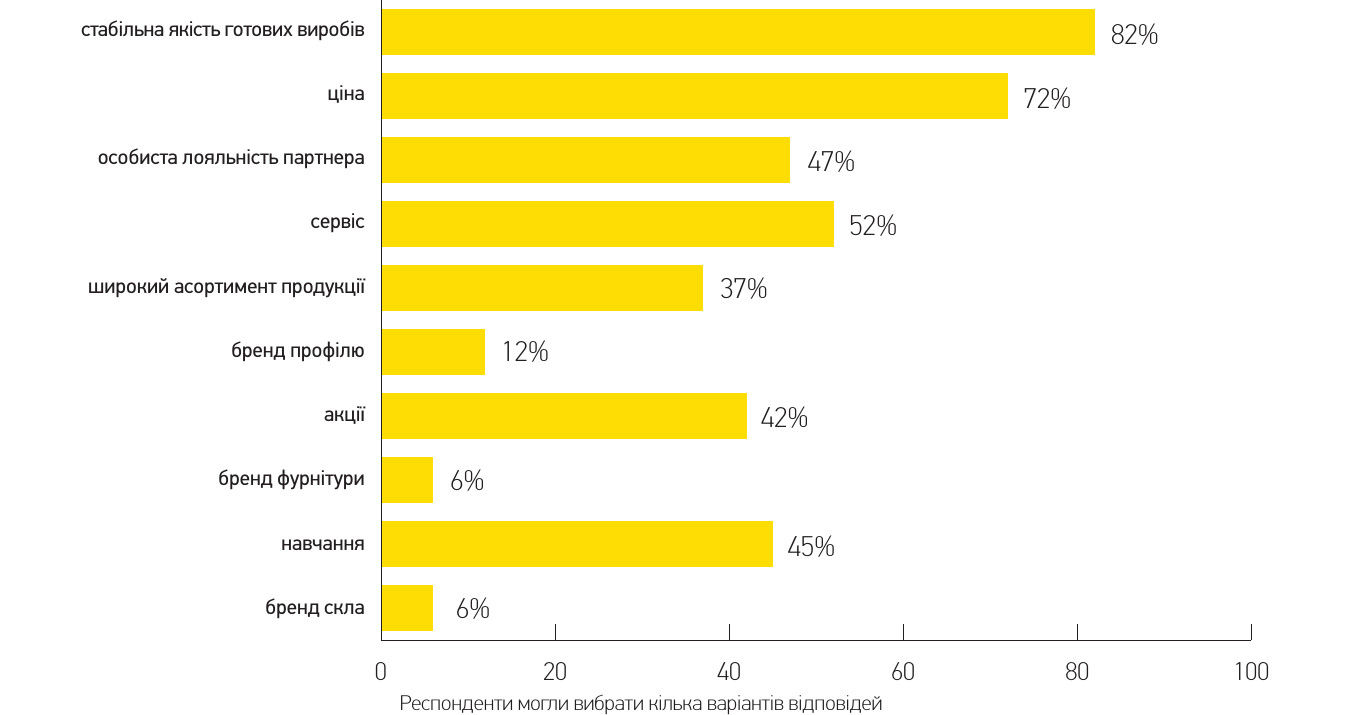

Як Ви вважаєте, які пріоритети в партнерстві найбільш важливі для ваших дилерів?

Очікування на 2020 рік

2020 — это год перемен, возможностей и осторожных оценок. Резонно мнения опрошенных компаний по развитию рынка в этом году разделились.

Третья часть респондентов (30%) ожидают спад объемов рынка в диапазоне 10% и более. Большая часть опрошенных (41%) предполагают, что рынок будет на уровне прошлого года. Почти треть (29% опрошенных), настроены более оптимистично и ожидают роста показателей по сравнению с результатами 2019 года.

Безусловно, для переживаний есть основания — нестабильная политическая ситуация после выборов во многом определяет, как будет развиваться экономика страны, непосредственно влияет и на оконную отрасль.

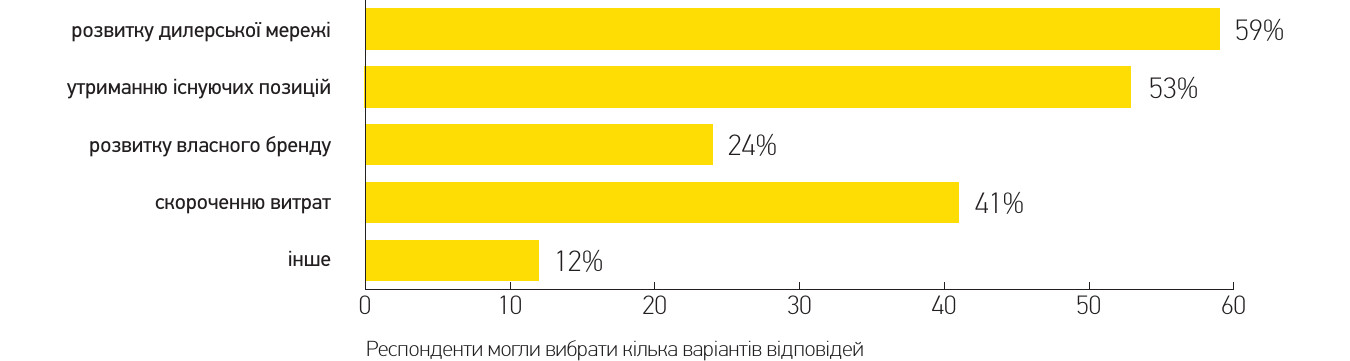

Несмотря на осторожные оценки динамики рынка в 2020 году, опрошенные компании уверенно обозначили основные приоритеты как собственного развития, так и отрасли в целом.

Развитие дилерской сети и удержание имеющихся позиций на рынке по-прежнему останутся основными приоритетами для производителей СПК.

Большинство компаний (41%), как и раньше, в 2020 году будут придерживаться стратегии оптимизации расходов.

И 24% опрошенных респондентов все же будут вкладывать свои силы и средства в развитие собственного бренда.

Ваш прогноз рыночной ситуации на первое полугодие 2020 года в сравнении с аналогичным периодом 2019 года

Чему Вы будете отдавать приоритет в своем развитии в 2020 году?